- 美元指数(DXY)从数周低位 104.00 附近反弹。

- 投资者预计美联储将于 9 月启动降息。

- 美联储发言人倾向于对降息持谨慎态度。

- 接下来,美联储官员讲话、山美联储 会议纪要和采购经理人指数将成为焦点。

上周,美元指数(DXY)跌至五周低点 104.00 附近,但上周后半段有所回升。

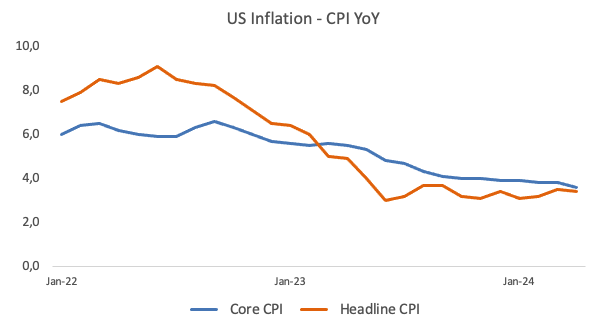

市场波动均与通胀有关

美元上周的表现几乎完全受美国 4 月份消费者物价指数(CPI)通胀数据的推动,该通胀数据再次证实了美国经济通胀疲软的趋势仍持续。

尽管本周初的生产者物价指数(PPI)令人惊喜,但投资者似乎更加坚信美联储(Fed)将在今后数月内降息,而 9 月份降息的概率最大。

芝加哥商品交易所美联储观察工具显示,9月美联储基金目标区间(FFTR)下调利率的概率徘徊在 70% 左右。

美联储官员措辞谨慎,对降息信心不足

与市场和投资者似乎预期得不一样,大多数美联储官员在谈到美联储启动宽松周期的可能性上升时都表现得非常谨慎。

也就是说,美联储副主席菲利普-杰斐逊(Phillip Jefferson,票委)周一认为,在经济健康的情况下,央行应该维持当前的货币政策,直到通胀率明显回落至2%的目标。美联储主席鲍威尔也表示,尽管在第一季度物价上涨速度超过预期之后,他的信心有所减弱,但他预计通胀率将在2024年之前继续下降,去年也是如此。随后,明尼阿波利斯联邦储备银行行长尼尔-卡什卡利(Neel Kashkari,无投票权)重申,他对当前货币政策的限制性程度并不确定,并暗示在央行官员评估通胀时,借贷成本 “可能需要在该水平处停留一段时间”。最后,纽约联邦储备银行行长约翰-威廉姆斯(票委)对近期消费者通胀数据走软表示欢迎,但他说这一积极进展不足以证明很快降息是合理的,而克利夫兰联邦储备银行行长洛雷塔-梅斯特(投票人)则表示,维持当前的政策水平将有助于使仍然维持高企的通胀回到 2% 的目标。

美债收益率似乎倾向于降低利率

在美国货币市场上,美元近期表现与各个周期美债收益率再次出现的下行倾向相匹配。这是在宏观经济背景不变的情况下发生的,表明美联储在今年剩余时间内可能只会降息一次或放弃降息。

从 G10 央行更广泛的利率路径和通胀动态来看,预计欧洲央行(ECB)将在炎热的夏季降息,英国央行(BOE)可能紧随其后。然而,美联储和澳储行预计将在今年晚些时候启动宽松周期,可能在第四季度。

在即将到来的一周里,关键事件将是公布美联储 会议纪要以及 5 月份制造业和服务业采购经理人指数初值,同时美联储利率制定者将发表进一步讲话。

美元指数(DXY)技术分析

美元指数下行压力加大,可能促使美元指数(DXY)重探 5 月份低点 104.08(5 月 16 日),该区域受到中期 100 天均线的支撑。再进一步下跌后,美元指数将测试周线低点 103.88(4 月 9 日),然后是 3 月份低位 102.35(3 月 8 日)。若美元指数进一步回调可能会测试 12 月份低点 100.61 点(12 月 28 日),然后是 100.00 点心理关口,然后是 2023 年低位 99.57 点(7 月 14 日)。

上行方面,若美元指数维持看涨走势,可能会重测 2024 年高位 106.51(4 月 16 日)。突破这一水平将测试 11 月份高点 107.11 点(11 月 1 日)移动,然后是 2023 年高位 107.34 (10 月 3 日)。

从更大周期来看,只要美元指数维持在 200 日均线上方,预计美元指数将会维持当前的看涨倾向。