- 美元指数(DXY)连续第二周上涨。

- 不排除美联储 9 月降息的可能。

- 美联储周三晚上发表鹰派声明。

下一个目标是 2024 年高点 106.50 附近。

本周美元指数(DXY)表现相当积极,美元指数在本周末达到了 5 月初 105.80 附近的水平。事实上,该指数连续第二周走高,其支撑因素是欧洲地区政治恐慌情绪再起,以及美联储(Fed)继续紧缩政策的前景。

投资者认为会两次降息,美联储只预期一次

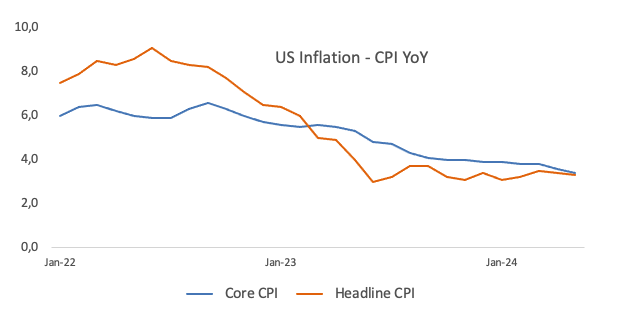

美国 5 月份消费者物价指数 (CPI) 通胀数据低于预期,导致美元大幅回落:

主要原因是极右翼政党在 6 月 9 日欧洲议会选举中获胜,再次引发欧洲政治担忧升级。对此,法国总统埃马纽埃尔-马克龙(Emmanuel Macron)呼吁在 6 月 30 日举行紧急选举,预计在 7 月 7 日举行第二轮选举。从这一天起,欧元(EUR)一路走低,促使欧元/美元自周一开盘以来跌幅超过 1%。

其次,尽管美联储将联邦基金目标区间(FFTR)维持在 5.25%-5.50%不变,但正如广泛报道的那样,联邦公开市场委员会(FOMC)倾向于今年只降息一次,主要是在 12 月份。包括主席杰罗姆-鲍威尔(Jerome Powell)在内的大多数委员都支持这一观点,他们坚持认为,启动宽松周期需要更多的信心,即通胀率正在持续向 2% 的目标迈进,而目前的情况并非如此。

不过,根据芝加哥商品交易所集团(CME Group)的美联储观察工具(FedWatch Tool),9 月 18 日会议上降低利率的概率徘徊在 70%左右,11 月接近 85%,年底达到近 97%。

美国收益率并未伴随美元反弹

美元买盘压力的强劲回升并没有在美国货币市场引起反响,市场对固定收益的需求依然坚挺,拖累不同期限的收益率跌至数周低点。

十国集团央行:驾驭降息和通胀

在 G10 央行中,欧洲中央银行(ECB)在 6 月 6 日的会议上将利率下调了 25 个基点,但对夏季继续降息的可能性泼了一盆冷水,尤其是在上调通胀预期之后。同样,日本央行也在 6 月 14 日发表了鸽派声明。展望未来,英国央行(BOE)在 4 月份国内通胀意外下行后,预计将比之前想象的更早降低政策利率,而澳大利亚储备银行(RBA)则可能在明年上半年开始放松政策。

即将到来的重要活动

下周将比往常短,因为 6 月 19 日是美国国家独立日,市场将休市。数据方面,最令人兴奋的将是本周末公布的高级采购经理人指数,同时将特别关注美联储官员在 6 月 12 日 FOMC 会议后再次发表的评论。

美元指数技术面

美元指数(DXY)在触及 104.00 附近的近期低点后重拾强劲势头,并突破 105.00 关口,升至多周新高。

如果该指数突破 6 月份的高点 105.80(6 月 14 日),则可能试图触及 2024 年的顶部 106.51(4 月 16 日)。突破这一水平后,11 月最高点 107.11 点(11 月 1 日)可能会出现在 2023 年最高点 107.34 点(10 月 3 日)之前。

反之,如果熊市重获一些主动权,预计 DXY 将在关键的 200 日均线 104.46 与 6 月份低点 103.99(6 月 4 日)之间展开初步争夺。更深的回调可能会测试周线低点 103.88(4 月 9 日),然后是 3 月份低点 102.35(3 月 8 日)和 12 月份低点 100.61(12 月 28 日),然后是心理关口 100.00 。

总体而言,只要 DXY 仍位于关键的 200 日均线上方,看涨倾向就会持续。

经济指标

美国标普制造业采购经理人指数

市场研究机构(Markit Economics)公布的制造业采购经理人指数(Manufacturing Purchase Management Index)反映了美国制造业的综合发展状况。因制造业在美国的GDP中占有较大比重,所以制造业采购经理人指数也是评估美国商业环境和整体经济状况的重要指标。制造业采购经理人指数是以百分比来表示,常以50%作为经济强弱的分界点:即当指数高于50%时,被认为是制造业的扩张将利好美元,当指数低于50%,则有经济萧条的忧虑将利淡美元。

阅读更多