- 在2023年,英镑/美元从四十年低点持续反弹。

- 美联储和英国央行政策前景的背离可能会使美元持续走低。

- 英国大选不确定性和经济困境可能挑战英镑

- 月线图显示,应在2024年‘逢低买入英镑’

在分析英镑/美元 2024 年的价格前景时,有很多未知因素和迫在眉睫的不确定性,很难令人信服地预测英镑/美元在未来一年的走势。在大西洋两岸,除非出现前所未有的地缘政治风险,否则经济衰退的几率增加、货币政策转向鸽派以及政治大选将成为推动明年英镑/美元走势的关键因素。

英镑/美元在 2023 年经历了过山车行情,但英镑成功保住了上半年的涨势,达到 15 个月高点 1.3142。与此同时,美元未能维持转势,帮助英镑/美元年内涨幅超过 5.0%。然而,随着我们进入2024年,英镑/美元能否保持升势仍有待观察。

要判断英镑/美元的未来走势,关键是要了解 2023 年的背景情况;导致该货币对从 2022 年 9 月创下的 37 年低点 1.0339 回升的关键催化剂。

是什么帮助英镑在 2023 年保持上涨?

在经济即将衰退、通货膨胀为两位数和英国央行(BOE)在上半年收紧货货币政策的背景下,英镑/美元都挺了过来,并结束了前一年的跌势。下半年,随着美联储和英国央行之间的货币政策分歧重新凸显,市场猜测 2024 年将出现政策转向,以及通胀压力缓解,英镑的走势发生了逆转。

1、通货膨胀:英国面临的更大问题

事实证明,与包括美国在内的其他主要经济体相比,英国的通货膨胀更为持久,1月份的总体消费者物价指数(CPI)年率为10.1%,延续了年初两位数的态势。

英国央行(BOE)仍然越来越相信,能源价格的下降和更坚挺的经济将使通胀率在未来几个月内更快地下降。第二季度的通胀率确实降至 10.0% 以下,但仍超出了一致预测,而潜在的核心通胀率则持续上升。

英国通胀的明显粘性使市场相信,随着所谓的第二轮效应的显现,英国央行将不得不在夏季将利率上调至 6.50%。历史上,能源和食品价格上涨曾导致工资上涨,并推高了国内通胀。

英国第三季度的物价增长速度出人意料地放缓,但仍保持在英国央行 2.0% 目标的两倍多。在这一年中,英国央行一直密切关注英国的就业市场,因为它仍然担心劳动力短缺会使工资增长居高不下,从而使通胀率难以回到 2% 的目标。

一个令英国央行欣喜的消息是,英国第三季度的工资通胀率出现了近两年来最大的放缓--这进一步证明劳动力市场的通胀热度正在降温。截至 10 月份的季度中,不包括奖金在内的平均薪资比去年同期增长了 7.3%,低于截至 9 月份的三个月中 7.8% 的增长率。

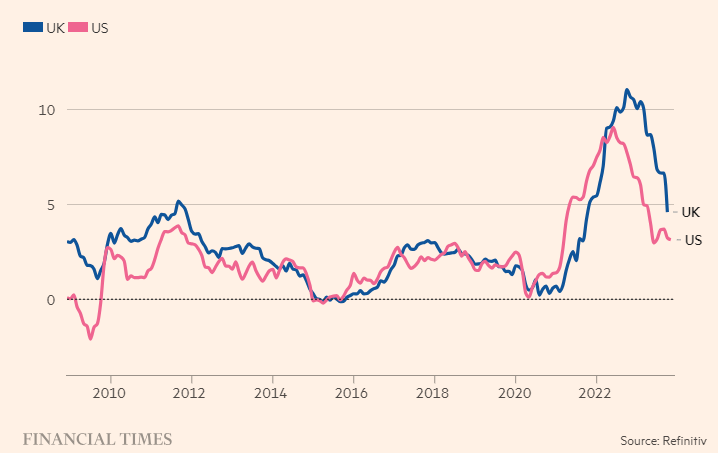

消费者价格指数年度变化率

在大洋彼岸,美国决策者在抑制通胀方面取得了显著进展,消费物价指数年率从 1 月份的 6.4% 下降到 11 月份的 3.1%。能源价格的下降是通胀下降的主因,但所谓的 "超级核心 "服务(除能源和住房以外的服务)仍然是美联储实现 2.0% 物价稳定目标的潜在威胁。

与此同时,核心个人消费支出(PCE)物价指数的同比增长率为 3.5%,与 1 月4.9% 的增长率相比明显放缓。这是美联储首选的通胀指标,因为它不会受到基数效应的扭曲,而且通过剔除波动性项目,可以清晰地反映消费者行为的基本趋势。

2、美联储与英国央行的政策分歧

为了抑制肆虐的通胀,美联储和英国央行都延长了紧缩周期,但在 2023 年出现了角色逆转。与前一年的积极加息相比,美联储变得相当被动。相比之下,英国央行则维持鹰派言论,重申 "如果有证据表明通胀压力更加持续,则需要进一步收紧货币政策"。

自2022年3月实施了11次加息后,美联储在6月暂停了加息路径,2023年的加息幅度总和为1个百分点。然而,在7月会议之后,美联储进行了2023年的最后一次加息,将今年余下时间的政策目标利率维持在5.25%-5.50%之间,为22年多来最高水平。对货币政策对经济的滞后影响、通胀降温和劳动力市场条件宽松的担忧迫使美联储放弃鹰派言论,为明年降息铺平道路。

相比之下,英国央行在 9 月份结束了连续 14 次加息,将基准银行利率从 0.10%上调至 2021 年 12 月至 2023 年 8 月间的 15 年高点 5.25%。在 6 月份的会议上,英国央行出乎市场意料地将利率上调了半个百分点,理由是有 "重大 "消息表明,英国持续高企的通胀率需要更长时间才能下降。英国央行宣布在 8 月份加息 25 个基点,然后在会议的剩余时间里坚持在 "更长时间内维持利率上升"的立场。英国央行共实施了 175 个基点的加息。

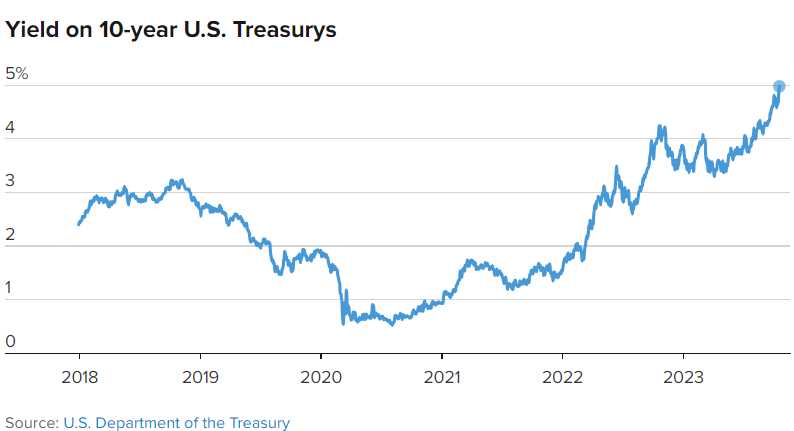

3、美国债券市场:动荡与复苏

尽管美联储加息,但美国经济依然保持韧性,并进一步助推美国国债收益率在10月上行至16年高位,市场认为高利率的新时代正在到来。最后一个季度伊始,美国经济数据继续意外向好,帮助投资者调低了 2024 年降息预期,同时增加了再次加息的风险。基准 10 年期国债收益率短暂突破 5.0% 的关键水平,去年同期约为 4.15%,两年前约为 1.70%。这一切在夏末助长了看涨美元的论调。

市场还将债券市场的溃败归因于对美国政府不断增加的债务和比预期更严重的通胀的担忧,这可能刺激了对更长期债务的更高回报的需求。

美国债券市场的动荡支撑了美元的回升,但通胀的持续下滑加上对明年经济可能 "软着陆 "的担忧再次浮现,又重新引发了对美联储最早将于 2024 年第一季度降息的猜测。对美联储鸽派中枢的押注增加导致美国国债收益率回调,为美国债券提供了急需的缓和,同时拖累美元在年底走低。

美国参议院通过了一项临时支出法案,结束了国会今年的第三次财政僵局,避免了政府关门,减轻了债券市场的痛苦。

英镑/美元:2024 年需要注意什么?

1.美联储和英国央行降息上升

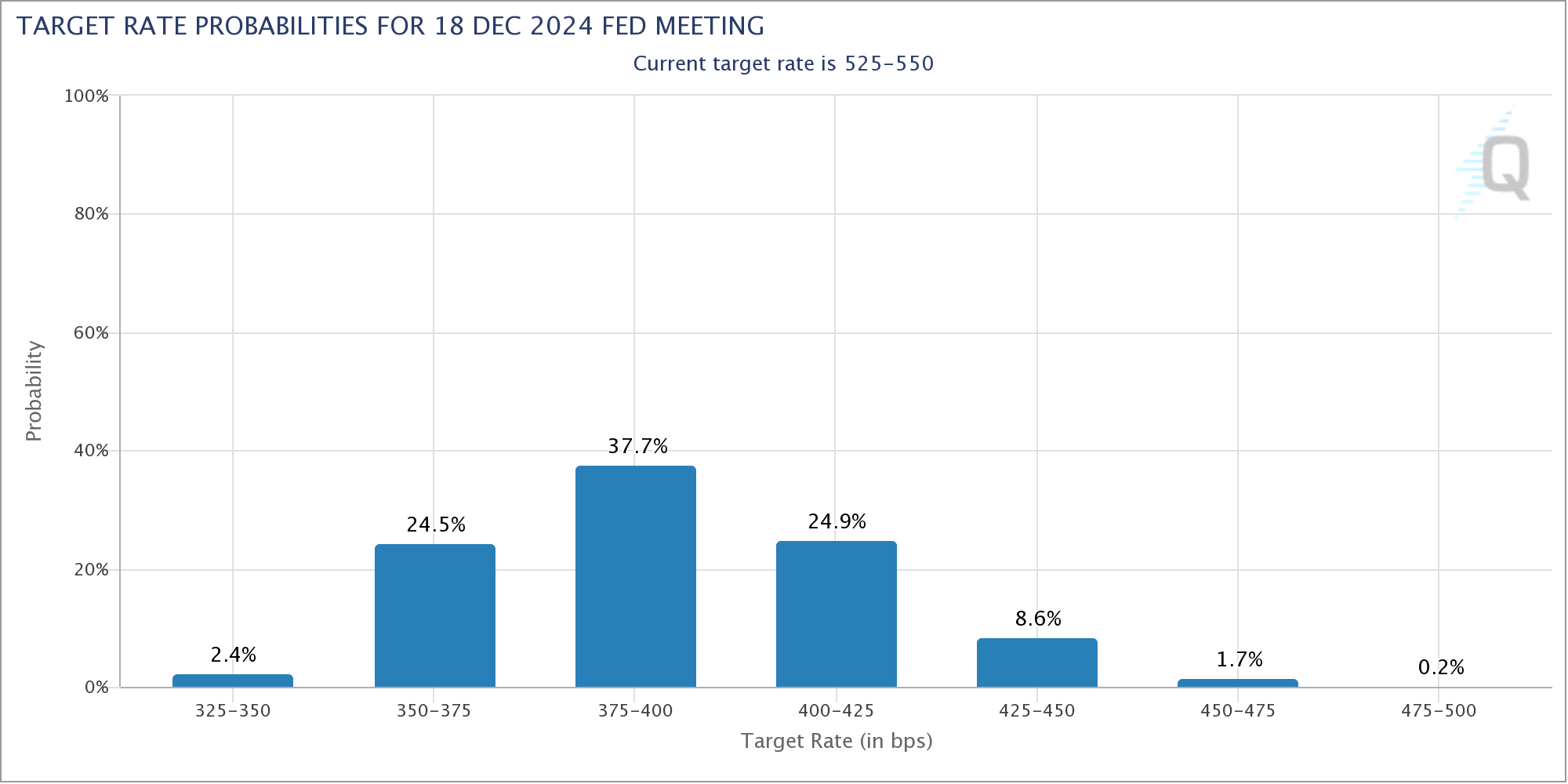

美联储主席鲍威尔在12月会议后的新闻发布会上表示,历史性的货币紧缩政策很可能已经结束,关于削减借贷成本的讨论即将 "进入视野"。鲍威尔的言论肯定了美联储的鸽派立场,并推高了降息预期。

经济预测声明(SEP),即所谓的点阵图显示,美联储官员预计2024年降息75个基点,明年底通胀率为2.4%。

市场更为鸽派,预计明年降息 150 个基点,是美联储预测中值的两倍,相当于全年降息 6 次,每次 25 个基点。根据 CME Group 的 FedWatch 工具,美联储 3 月份降息的概率约为 75%,而 5 月份会议降息的概率为 95%。

来源:CMEGroup

与此同时,英国央行决策者继续推翻明年降息的预期,12 月份的政策声明指出,"英国通胀持续性的关键指标仍然偏高"。

然而,不断恶化的经济表现促使货币市场开始对从夏季开始的四次 25 个基点的降息进行定价,预计到 2024 年底,关键利率将从 5.25% 降至最低 4.25%。预计首次降息最早将于 6 月进行,降至 5.0%。

高盛(Goldman Sachs)表示,预计英国央行将在6月份宣布首次降息,而此前的预期是在8月份首次降息。"我们预计货币政策委员会将以每次会议25个基点的速度降息,直到2025年6月政策利率达到3.0%,"高盛经济学家说。

2.美国和英国的经济前景

市场认为,由于美国经济不太可能实现软着陆,美联储可能认为有必要比之前预期的更早转向降息。FOMC最新声明中的软性措辞表明,美联储对经济前景的担忧与日俱增,因此已转向鸽派立场。美联储政策声明承认,"最近的指标表明,经济活动的增长已从第三季度的强劲步伐放缓"。

美国第三季度经济年化增长率为 5.2%,高于初值4.9%。然而,市场认为,经济韧性不会持久,因为 40 年来最激进的一系列加息终将付出代价。此外,中国和欧洲经济放缓的担忧,加上美联储加息对小型银行的负面影响,可能会加剧美国经济的衰退。

英国方面,尽管英国央行基本摆脱了 10 月份国内生产总值(GDP)萎缩 0.3% 的影响,但在 2024 年全国大选前夕出现经济衰退的可能性仍然很高。

由于家庭和企业仍面临借贷成本上升的持续压力,经济中的压力迹象日益增多。但英国财政大臣杰里米-亨特(Jeremy Hunt)最近在其秋季声明中提出的财政刺激措施可能会为经济提供一些支持,同时为英国央行 "更高更长期 "的利率立场增添可信度。

亨特的财政方案将在2023-24年提供67亿英镑的刺激,并在明年提供143亿英镑的刺激。与此同时,英国预算责任办公室(OBR)的预测显示,未来几年经济将趋于平缓,2023年的增长率将放缓至0.6%。2024年的增长预计为0.7%,增长乏力,2025年将回升至1.4%。

2024 年英国经济将继续面临逆风,随着 515 个基点加息的滞后效应开始显现,英国经济可能在年底出现浅度衰退。

3 美国和英国全国大选

预计明年美国和英国将举行大选,这可能会加剧英镑/美元货币对的剧烈波动。在迫在眉睫的通胀和增长忧虑中,大西洋两岸的政治发展可能会受到密切关注。

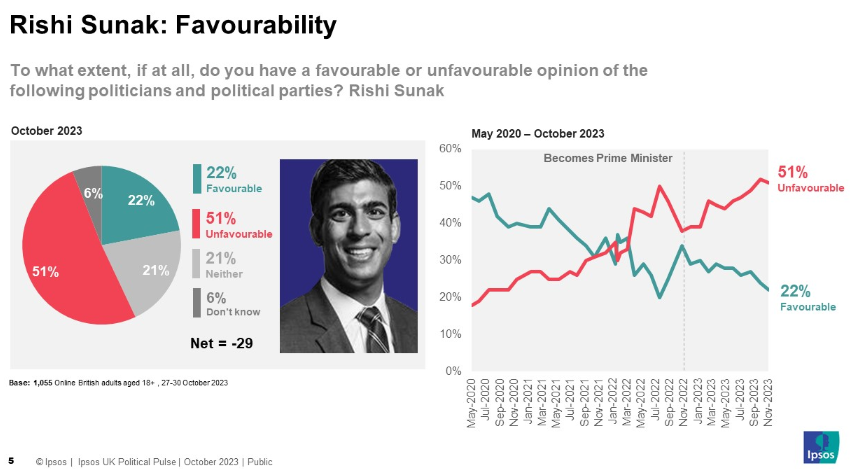

保守党政府执政 13 年后,英国首相苏纳克几乎肯定会在 2024 年举行大选。英国大选的间隔时间不得超过五年,因此下一次大选必须在 2025 年 1 月 28 日之前举行。

据天空新闻(Sky News)报道,随着杰里米-亨特(Jeremy Hunt)在秋季声明中提出减税,一些保守党议员认为,此举表明唐宁街希望在明年5月或6月将选民送往投票站,而不是像之前认为的那样等到秋季。

在经历了一系列破纪录的补选失败、2020年至2022年的灾难性事件以及保守党在民调中仍然落后于工党之后,首相里希-苏纳克和他的政党在未来一年将迎来动荡时期。

资料来源:益普索

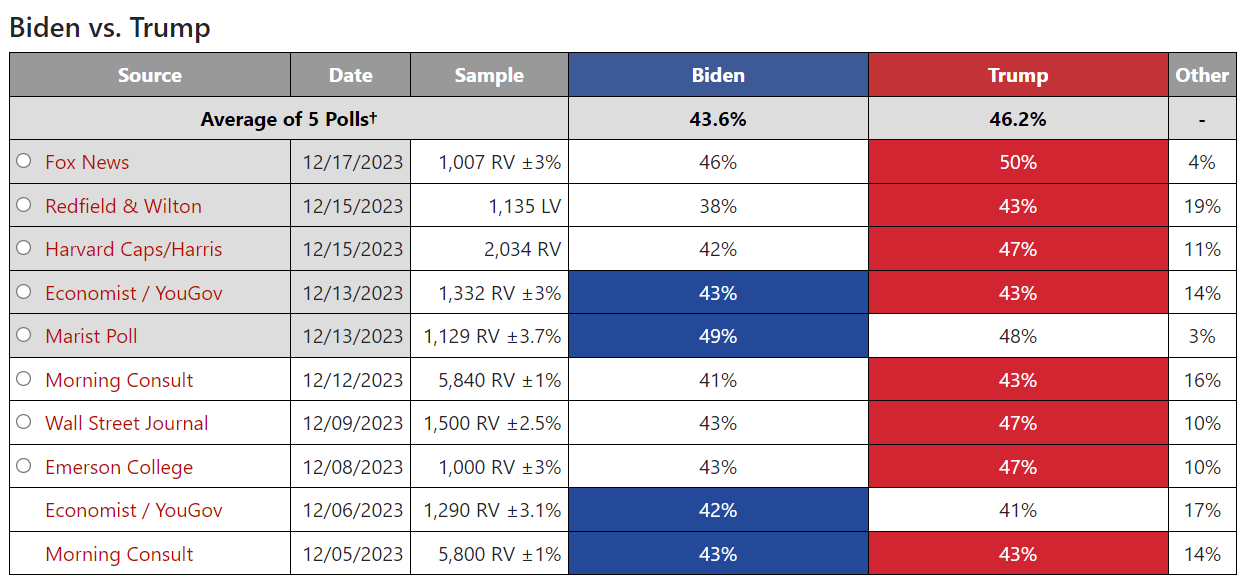

在美国,民主党和共和党的初选将于 1 月份拉开帷幕,市场预计现任总统乔-拜登和前总统唐纳德-特朗普将于 11 月 5 日再次开战。华盛顿智库皮尤研究中心(Pew Research Center)的民调显示,由于对拜登处理经济和移民政策等各种问题的能力缺乏信心,拜登的支持率降至33%,创下历史新低。

大多数针对 2024 年总统大选的全美民意调查显示,前总统特朗普在可能决定 2024 年大选的关键摇摆州领先于总统拜登。

来源:270towin.com

英镑/美元:2024 年技术展望

英镑/美元:一个月图表

来源:FXStreet

从月线图上观察,英镑/美元在2023年初从1.1800附近回升后进入了盘整阶段,7月份在1.3150心理关口附近失守。

该货币对未能在位于 1.2875 的水平 50 个月简单移动平均线 (SMA) 上持续站稳脚跟,全年大部分时间都在后者下方震荡。

相反,英镑/美元继续在 1.1800 附近吸引需求,这里是自 2022 年 9 月低点 1.0339 至年内高点 1.3142 整个上升过程的 50%斐波那契回调(Fibo)位。

与此同时,相对强弱指数(RSI)在过去两个月中成功收复了看涨区域,证明该货币对最近从同一升势的38.2%斐波那契回档水平(位于 1.2070)附近反弹是合理的。

与此同时,英镑在两个月的间歇期后重新收复了 21 个月均线 1.2260,增强了市场对该货币对的看涨信心。

在此背景下,英镑多头需要突破两个主要阻力位,即分别位于 1.2875 和 1.3066 的 50 个月均线和 100 个月均线,才能将回升势头扩大至 1.3500 的静态阻力位。看涨交易者的下一个目标是 1.3700 附近的强大供应区。

如果英镑多头在高位屈服于看跌压力,则近期支撑位在 21 个月均线 1.2260,跌破后将重新测试 38.2% 斐波水平 1.2070。

再往下,1.1800 附近的 50.0% 斐波水平可能会挑战看涨承诺。如果跌破后者,则可能引发新一轮跌势,跌向 61.8% 斐波水平 1.1414。

总之,英镑/美元可能会在交易双方之间挣扎,因为它在一系列健康的支撑位和阻力位之间徘徊。不过,除了不可预见的黑天鹅事件外,货币对的任何下跌都应被视为买入良机。

英镑今年的价格

下表显示了今年英镑(GBP)对上市主要货币的百分比变化。英镑对日元的汇率最强。

| 美元 | 欧元 | 英镑 | 加元 | 澳元 | 日元 | 纽元 | 瑞郎 | |

| 美元 | -1.79% | -4.61% | -1.33% | 1.32% | 8.04% | 2.03% | -6.59% | |

| 欧元 | 1.76% | -3.18% | 0.85% | 3.39% | 9.66% | 3.95% | -4.94% | |

| 英镑 | 4.38% | 3.07% | 3.89% | 6.36% | 12.43% | 6.27% | -1.90% | |

| 加元 | 1.29% | -0.87% | -3.21% | 2.55% | 9.23% | 2.54% | -5.22% | |

| 澳元 | -1.31% | -3.48% | -6.76% | -2.63% | 6.51% | 0.60% | -7.99% | |

| 日元 | -8.72% | -10.70% | -13.73% | -9.74% | -6.92% | -6.93% | -16.26% | |

| 纽元 | -2.07% | -3.92% | -6.78% | -3.43% | -0.57% | 5.95% | -9.30% | |

| 瑞郎 | 5.97% | 4.76% | 1.93% | 5.56% | 7.45% | 13.96% | 8.09% |

热图显示了主要货币之间的百分比变化。基准货币从左列中选取,报价货币从顶行中选取。例如,如果您从左列选择欧元,然后沿水平线移动到日元,方框中显示的百分比变化将代表欧元(基准)/日元(报价)。