- 英镑/美元在 1.2950 上方创下 2024 年新高。

- 英镑/美元期待英国通胀和就业数据带来新的上涨。

- 日线技术布局继续有利于英镑买家。

英镑(GBP)兑美元(USD)延续了两周来的升势,英镑/美元创下2024年新高。

美联储与英国央行的政策分歧令英镑受惠

过去一周,美国联邦储备委员会(美联储)和英国央行(英国央行)之间的货币政策分歧凸显出来,并且仍然是推动英镑/美元价格走势的基本主题。

美联储 9 月降息已成定局,并使美元兑主要货币对手的汇率跌至五周低点,美国国债收益率也重拾跌势。在美联储鸽派预期的影响下,美元本周普遍走软,只有周二在美联储主席杰罗姆-鲍威尔(Jerome Powell)发表第一轮国会证词后短暂回升。

尽管鲍威尔在周二的证词中对政策前景持审慎态度,称最近几个月通胀一直在改善,"更多的良好数据将加强 "降息的理由。由于鲍威尔的讲话未能抑制 9 月降息的预期,美元的上扬只是暂时的。根据芝加哥商品交易所集团(CME Group)的美联储观察工具(FedWatch Tool),在他发表上述言论后,市场继续认为美联储在 9 月份降息的可能性超过 70%。12 月再次降息也在考虑之中。

周四美国 6 月份消费者价格指数(CPI)数据公布后,围绕美元的抛售兴趣进一步增强。美国 6 月份 CPI 同比增长 3.0%,较 5 月份的 3.3% 放缓,低于预期的 3.1%。与此同时,同期核心 CPI 年通胀率降至 3.3%,低于市场一致预期的 3.4%。从月度来看,CPI 下降了 0.1%,而核心 CPI 上升了 0.1%。两项数据均低于预期。

在令人沮丧的美国通胀数据公布后,对美联储 9 月降息的押注飙升至 90% 以上,而在 CPI 公布前,这一比例仅为 74%。英镑/美元货币对延续上行轨迹,刷新 2024 年高点 1.2949。

英镑/美元的看涨势头也可能归因于对英镑的新需求,这得益于令人鼓舞的英国经济增长数据,以及对英国央行自 2020 年 新冠大流行袭击全球以来首次降息时机的反击。

英国国家统计局周四公布的数据显示,英国经济在 4 月份停滞不前的情况下,5 月份增长了 0.4%,高于 0.2% 的月度扩张预期。

与此同时,英国央行首席经济学家休-皮尔(Huw Pill)周三抑制了8月份降息的预期。皮尔说:"我认为,现在是否是降息的时机仍是一个悬而未决的问题。"他补充说,尽管5月份整体通胀率降至英国央行2%的目标,但服务业通胀和工资增长显示出了 "令人不安的力量"。

在皮尔发表上述言论后,货币市场将英国央行8月1日降息25个基点的可能性从周二的62%下调至50%。

周五,美国数据显示,6 月份生产者物价指数(PPI)年率上升 2.6%,高于 5 月份的 2.4%。这一数据高于市场预期的 2.3%,但未能在周末前引发美元的明显回升。

未来一周:英国 CPI 通胀将成为焦点

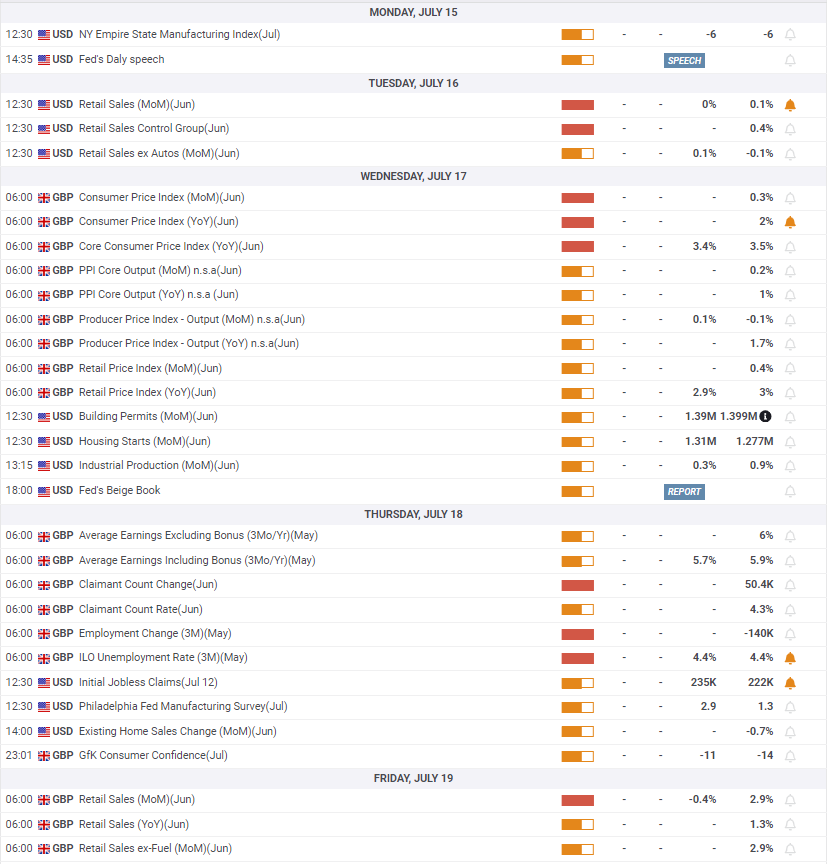

在以美国事件为中心的一周之后,英镑交易商热切期待着英国顶级经济数据的发布,周三的通胀数据可能成为焦点。

然而,在本周初期,英国的经济数据相对较少,因此,人们将重点关注美联储主席杰罗姆-鲍威尔(Jerome Powell)在华盛顿特区经济俱乐部(Economic Club of Washington DC)的演讲,尤其是在上周公布了关键的 CPI 数据之后。

交易员们还将期待中国第二季度 GDP 报告的发布,该报告可能会在本周伊始为市场定下基调。

美国 6 月份的零售销售数据将在周二公布,但除非与共识有任何重大偏差,否则不太可能引起市场大的反应。下一个值得关注的是周三的英国 CPI 数据,随后是美国中等水平的住房和工业数据。

周四,在美国每周申请失业救济人数数据公布之前,英国劳动力市场报告将不寻常地发布。欧洲央行(ECB)也将在当天晚些时候宣布其货币政策决定,这可能会对英镑产生欧元/英镑交叉盘的 "摩擦 "效应。

英国零售销售报告和多位美联储决策者的讲话将充实周五的日程,为平淡的一周画上句号。

除经济统计数据外,交易商将继续分析美联储决策者的讲话及其对未来利率走势的影响。

英镑/美元:技术展望

正如英镑/美元日线图所示,英镑在未来一周似乎适合 "逢低买入"。

14 天相对强弱指数(RSI)接近超买区域,表明还有更大的上行空间。

然而,如果英镑/美元延续从 2024 年高点的回调,则可能测试周四的低点 1.2848。若持续跌破 1.2848 低点,则将挑战前期关键阻力位 1.2800 附近的看涨承诺。

再往南,卖方将关注 1.2715 附近的汇合支撑区。21 日简单移动均线 (SMA) 和 50 日简单移动均线将在该水平附近交汇。

上行方面,需要日收盘价高于今年迄今为止的高点 1.2949 美元,才能向 1.3000 美元的心理价位发起有意义的升势,2023 年 7 月 27 日的高点就位于此水平。

卖方的最后一道防线位于 1.3050 附近的静态阻力位。

中央银行常见问题

中央银行是做什么的?

中央银行的一项关键任务是确保一个国家或地区的价格稳定。当某些商品和服务的价格波动时,经济经常面临通货膨胀或通货紧缩。同一种商品价格的持续上涨意味着通货膨胀,同一种商品价格的持续下跌意味着通货紧缩。央行的任务是通过调整政策利率来保持需求。对于美联储(Fed)、欧洲央行(ECB)或英格兰银行(BoE)等最大的央行来说,其任务是将通胀保持在接近2%的水平。

当通胀低于或超过预期目标时,央行会怎么做?

央行有一个重要的工具可以用来提高或降低通胀,那就是调整基准政策利率,即通常所说的利率。在预先沟通的时刻,央行将发表一份关于其政策利率的声明,并就维持或改变(降息或加息)利率的原因提供额外的理由。当地银行将相应地调整其存贷款利率,这反过来将使人们或更难或更容易地利用储蓄赚钱,或使公司获得贷款并对其业务进行投资。当中央银行大幅提高利率时,这被称为货币紧缩。当它降低基准利率时,它被称为货币宽松。

谁决定货币政策和利率?

中央银行通常在政治上是独立的。央行政策委员会成员在被任命为政策委员会成员之前,要经过一系列的小组讨论和听证会。该委员会的每个成员通常对央行应该如何控制通胀以及随后的货币政策都有一定的信念。那些希望采取非常宽松的货币政策,以低利率和廉价贷款来大幅提振经济,同时满足于通胀率略高于2%的成员被称为“鸽派”。那些更希望看到更高的利率来奖励储蓄,并希望在任何时候都能抑制通胀的成员被称为“鹰派”,他们在通胀达到或略低于2%之前是不会罢休的。

中央银行有行长或行长吗?

通常情况下,每次会议都由一名主席或主席主持,需要在鹰派或鸽派之间达成共识,并在最终投票时拥有最终决定权,以避免在当前政策是否应该调整方面出现50-50的平局。主席将发表演讲,这些演讲通常可以被现场观看,在那里人们将了解当前的货币立场和前景。央行将努力在不引发利率、股票或货币剧烈波动的情况下推进其货币政策。在政策会议之前,所有央行委员都将向市场传达他们的立场。在政策会议召开的前几天,直到新政策被传达之前,委员们被禁止公开谈论。这就是所谓的静默期。