- 欧元/美元摆脱近期的部分弱势,重新站上 1.1080。

- 在劳动节假期期间,美元走势摇摆不定。

- 欧洲央行 9 月降息前景不明确,这一因素笼罩市场。

经过三连跌后,欧元/美元终于在本周初重拾笑容并取得了不错的涨幅,在美元(USD)乏力的抛售压力背景下重回 1.1080 区域。

到目前为止,欧元/美元似乎在 1.1050 附近(大约在 8 月份涨势的 61.8% 斐波回撤位附近)遇到关键水平。

美元方面,市场交投消灭,美元指数(仍略微处于守势,这都是由于美国劳动节假期以及随之而来的国内市场活动缺失所致。

德国 10 年期国债收益率大幅回升,升至数周高位 2.35% 附近,也促成欧元/美元日线上扬。

美联储主席杰罗姆-鲍威尔(Jerome Powell)8 月底在杰克逊霍尔(Jackson Hole)研讨会上发表演讲时表示,现在可能是重新调整货币政策的时候了,此后,投资者正密切关注有关美联储 9 月份降息预期规模的任何迹象。鲍威尔还指出,“如果没有任何意外发展,劳动力市场在短期内不太可能明显增加通胀上行压力”,并强调美联储不希望看到劳动力市场状况进一步降温。

在鲍威尔从打击通胀转向关注阻止失业状况之后,周五将公布的美国非农就业数据(NFP)将显得尤为重要,因为就业数据有可能决定美联储预期的降息幅度。

芝加哥商品交易所美联储观察工具显示,9 月份降息 25 个基点的概率徘徊在 68% 左右。

至于欧洲央行(ECB),其最新会议纪要显示,决策者认为上个月没有令人信服的降息理由,但他们也提醒说,考虑到高利率对经济增长的持续影响,9月份可能会重新讨论这一问题。

然而,最近有消息人士指出,决策者对经济增长前景的分歧越来越大,这种分歧可能会影响今后几个月的降息讨论。一些人担心欧元区可能面临经济衰退,而另一些人则仍然关注持续的通胀压力。讨论的核心是经济增长放缓和可能出现的经济衰退会如何影响通胀,这是欧洲央行的主要优先事项,因为欧洲央行的目标是到 2025 年底将通胀降至 2%。

然而,德国和整个欧元区公布的 8 月通胀初值低于预期,这将对利率制定者的谨慎态度提出挑战,从而为央行在 9 月 12 日的会议上考虑再次降息铺平道路。

对此,以政策立场保守著称的欧洲央行董事会成员伊莎贝尔-施纳贝尔(Isabel Schnabel)认为,通胀问题应优先于经济增长。她在周五的讲话中表示,货币政策应继续优先考虑及时使通胀率回归目标。虽然她承认经济增长的风险已经上升,但她坚持认为相对于经济衰退,更有可能出现经济软着陆。

总之,如果美联储选择进一步或更大幅度地降息,美联储与欧洲央行之间的政策差距可能会在中长期内收窄,从而有可能提振欧元/美元。由于市场预计欧洲央行今年还将降息两次,这种可能性尤其大。

不过,从长期来看,美国经济的表现预计将优于欧洲,这表明美元长期疲软可能会受到限制。

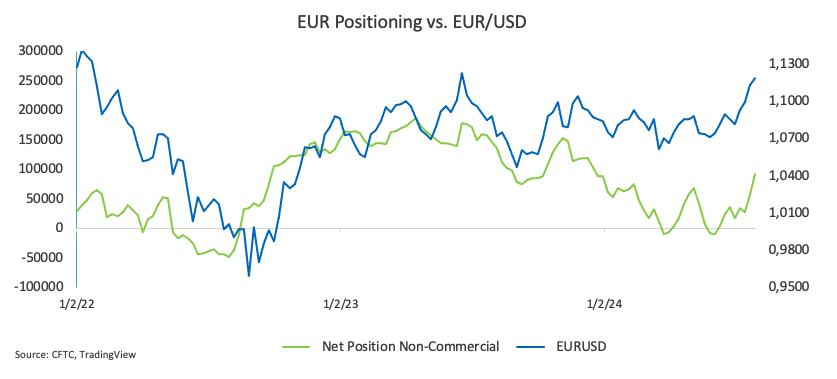

最后,投机者(非商业交易者)已将其欧元(EUR)净多头头寸增至 1 月份以来的水平,而商业参与者(对冲基金)则在未平仓合约显著增加的推动下将其净空头头寸增至数月高位。

欧元/美元日线图

欧元/美元短线技术前景

欧元/美元短线技术前景

进一步向北,欧元/美元有望挑战2024年高点1.1201(8月26日),然后是2023年顶部1.1275(7月18日)和1.1300整数关口。

该货币对的下一个下行目标是位于 1.0898 的 55 日均线,然后是周低点 1.0881(8 月 8 日)和关键的 200 日均线 1.0853 。若跌破该水平,将测试周低点 1.0777(8 月 1 日),然后是 6 月份低点 1.0666(6 月 26 日)和 5 月份低点 1.0649(5 月 1 日)。

同时,只要欧元/美元位于重要的 200 日均线上方,就将维持上涨趋势。

4小时图显示看涨观点温和复苏。初步阻力位在 1.1201,然后是 1.1275 。下行方面,1.1040 构成直接支撑,然后是 1.1030 和处在 200简单移动均线的 1.0969。相对强弱指标(RSI)升至 41 以上。