以上是美国商品期货委员会(CFTC)截至 10 月 15 日当周仓位报告的主要内容:

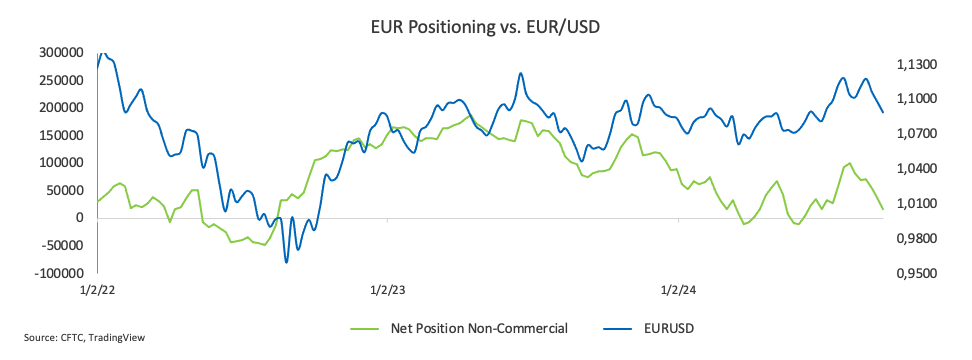

- 在多空比连续多周回调的情况下,欧元的投机性净多头(非商业性)连续第三周收缩至略高于 1.7 万张合约的水平。另一方面,商业净空头(套期保值基金)连续第六周缩减,所有这些都是在未平仓合约小幅下降的背景下发生的。在此期间,欧元/美元的看跌基调加剧,在欧央行鸽派的降息政策下,欧元/美元突发跌破 1.0900 的关键支撑位。不过,未平仓合约的下滑表明,近期争夺可能正在形成。

- 非商业交易者的日元净多头头寸连续第三周持续收缩,降至近 3.4 万张仓位。另一方面,商业净空仓位保持相对不变,未平仓合约则连续第二周增加。与此同时,美元/日元保持了自 9 月中旬以来的逐步上升动能,最近测试了 150.00 的关键水平。

- 在未平仓合约出现可接受回调的情况下,投机者将英镑净多头收缩至 85.8K 合约附近的三周低点。在此期间,英镑/美元在 1.3000 以上的不确定区间内波动,尽管始终处于当前的多周看跌者趋势中。

- 非商业参与者增加了美元净空仓位,将其推升至两周高点,约为 2.1K 合约,即使未平仓合约持续下降。与此同时,美元指数(DXY)在月度回升中保持强势,突破 103.00 关口,并重新关注 103.80 附近的 200 日均线。值得注意的是,美元本月迄今仅有一个交易日录得日线下跌。

- 在未平仓合约大幅上扬的情况下,黄金投机性净多头升至两周高点 28.56万合约附近。在地缘政治担忧和全球进一步宽松的前景下,黄金价格聚集了额外的动力,并挑战每盎司 2,670 美元左右的历史高点区域。

欧元常见问题

欧元是属于欧元区的19个欧盟国家的货币。它是仅次于美元的世界上交易量第二大的货币。2022年,欧元 占外汇交易总量的31%,日均交易额超过2.2万亿美元。欧元/美元是世界上交易量最大的货币对,约占所有交易的30%,其次是欧元/日元(4%),欧元/英镑(3%)和欧元/澳元(2%)。

位于德国法兰克福的欧洲中央银行是欧元区的储备银行。欧洲央行设定利率并管理货币政策。欧洲央行的主要任务是维持物价稳定,这意味着要么控制通胀,要么刺激增长。它的主要工具是提高或降低利率。相对较高的利率——或者更高利率的预期——通常对欧元有利,反之亦然。欧洲央行管理委员会每年召开八次会议,制定货币政策决定。决定是由欧元区国家银行行长和包括欧洲央行行长克里斯蒂娜·拉加德在内的六个常任理事国做出的。”

“欧元区通胀数据以消费者价格协调指数(HICP)衡量,是欧元的重要计量经济指标。如果通货膨胀率高于预期,特别是高于欧洲央行2%的目标,欧洲央行就不得不提高利率以控制通胀。与其他国家相比,相对较高的利率通常会对欧元有利,因为它使该地区作为全球投资者投资的地方更具吸引力。”

发布的数据可以衡量经济的健康状况,并可能对欧元产生影响。GDP、制造业和服务业pmi、就业和消费者信心调查等指标都可能影响欧元的走向。强劲的经济有利于欧元。这不仅会吸引更多的外国投资,还可能鼓励欧洲央行提高利率,这将直接增强欧元。否则,如果经济数据疲软,欧元可能会下跌。欧元区四大经济体(德国、法国、意大利和西班牙)的经济数据尤为重要,因为它们占欧元区经济的75%。”

“欧元的另一个重要数据是贸易平衡。该指标衡量的是一个国家在一定时期内出口收入与进口支出之间的差额。如果一个国家生产受欢迎的出口产品,那么它的货币将纯粹从寻求购买这些商品的外国买家创造的额外需求中获得价值。因此,净贸易余额为正会使货币走强,反之亦然。”

ECB FAQs

位于德国法兰克福的欧洲中央银行是欧元区的储备银行。欧洲央行为该地区设定利率并管理货币政策。欧洲央行的主要任务是维持物价稳定,这意味着将通胀率保持在2%左右。它实现这一目标的主要工具是提高或降低利率。相对较高的利率通常会导致欧元走强,反之亦然。欧洲央行管理委员会每年召开八次会议,制定货币政策决定。决定是由欧元区国家银行行长和包括欧洲央行行长克里斯蒂娜·拉加德在内的六个常任理事国做出的。”

“在极端情况下,欧洲央行可以实施一种叫做量化宽松的政策工具。量化宽松是指欧洲央行印制欧元,然后用这些欧元从银行和其他金融机构购买资产——通常是政府债券或公司债券。量化宽松通常会导致欧元走弱。当仅仅降低利率不太可能实现价格稳定的目标时,量化宽松是最后的手段。欧洲央行在2009年至2011年的金融危机期间、2015年通胀持续低迷期间以及新冠肺炎大流行期间都使用了这种方法。”

量化紧缩(QT)是量化宽松的反面。它是在量化宽松之后,当经济正在复苏,通胀开始上升时进行的。在量化宽松中,欧洲央行(ECB)从金融机构购买政府和公司债券,为它们提供流动性,而在QT中,欧洲央行停止购买更多债券,并停止将其持有的到期债券本金进行再投资。这通常对欧元有利(或看涨)。