- 欧元/美元收窄上周五部分跌势,重返1.0800上方。

- 美债收益率走高的情况下,美元维持区间震荡。

- 市场的注意力现在转移到美国和欧洲货币联盟即将发布的关键数据上。

周一,欧元/美元反弹,继上周触及新低 1.0760 附近收复部分数周跌势。

尽管出现了反弹,但欧元/美元仍遇阻关键的 200 日均线(SMA)1.0869 ,预计这种情况将为短期内进一步下跌敞开大门。

美元上扬出现一些疲态,美元指数美国时段临近收盘时重测近期顶部 104.60 附近,随后回落接 104.30 区域。

欧元/美元适度上涨还伴随着各个周期的美债收益率进一步上涨,与之形成鲜明对比的是德国 10 年期国债收益率明显回调。美债收益率上涨支撑了美元月线上扬,而经济数据维持弹性和美联储(Fed)官员发表谨慎言论又似乎提振美债收益率,同时 11 月 5 日美国大选形势不明朗也增加了对美元的支持。

展望未来,尽管包括美联储理事米歇尔-鲍曼(Michelle Bowman)和亚特兰大联储主席拉斐尔-博斯蒂克(Raphael Bostic)在内的一些官员表示有所保留,但市场预期美联储下个月将降息25个基点。博斯蒂克甚至暗示美联储有可能推迟 11 月降息。

目前,芝加哥商品交易所美联储观察工具显示,市场完全定价 11 月 7 日将降息25个基点。

欧元区方面,欧洲央行 10 月 17 日降息 25 个基点,将存款便利利率降至 3.25%,合乎预期。不过,欧央行官员已发出信号,对进一步调整利率持谨慎态度,重点关注已公布的经济数据。欧央行行长克里斯蒂娜-拉加德(Christine Lagarde)强调,考虑到不断变化的经济形势,未来的决策需要审慎。

不过,欧央行决策者对未来降息呈现出不同的观点。罗伯特-霍尔兹曼(Robert Holzmann)支持 12 月可能降息25个基点,而博斯特扬-瓦斯勒(Bostjan Vasle)则主张 "有节制地 "降息,警告不要过早放松。Joachim Nagel告诫不要过早结束通胀之战,Martins Kazaks指出,虽然欧元区通胀率下降速度可能快于预期,但考虑到存在高度的不确定因素,逐步降息仍是必要的。

在国内生产总值增长停滞的情况下,9月以消费者物价指数(HICP)衡量的欧元区通胀率同比降至 1.7%,低于欧央行的目标。这种情况可能会加强欧央行在未来几个月进一步宽松的理由。与此同时,10 月份德国和欧元区的制造业和服务业采购经理人指数初值显示,德国和欧元区商业活动持续疲软,尤其是制造业。

在美联储和欧央行商议下一步行动之际,欧元/美元走势轨迹可能将取决于更广泛的经济趋势。由于美国经济目前超过了欧元区,美元在中短期内可能会保持支持。在特朗普获胜的情况下,预计也会出现对美元提供进一步支撑。

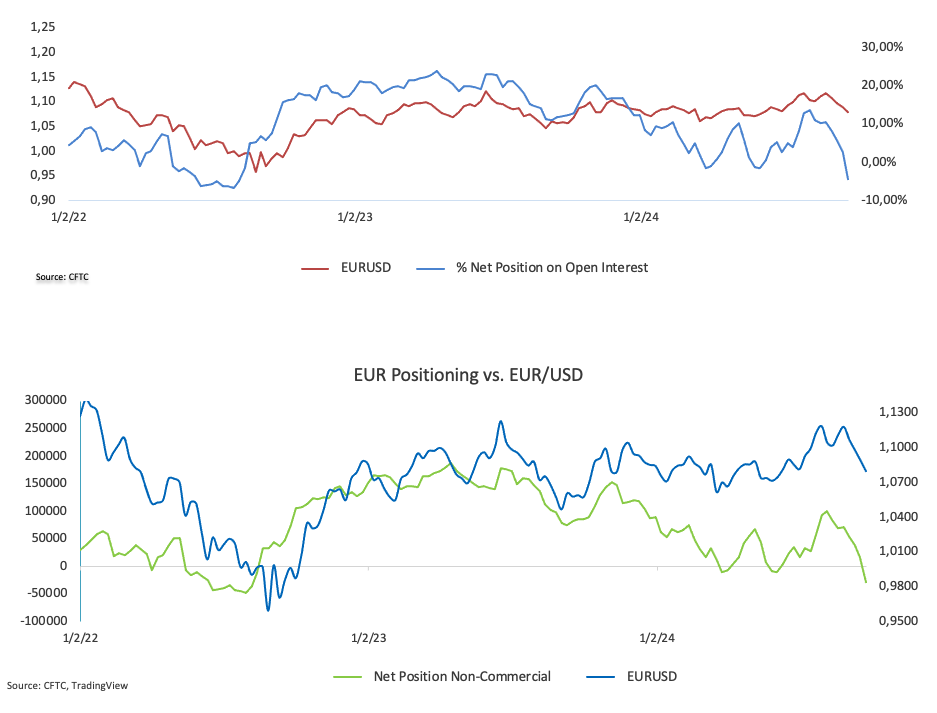

另外,最新美国商品期货交易委员会截至 10 月 22 日当周的仓位报告显示,投机者自 4 月下旬以来首次转为欧元净空仓,而整体未平仓合约持续减少。在此期间,欧元/美元依然看跌,跌破了 1.0900 支撑水平,延续了月初开始的下跌趋势。

欧元/美元日图

欧元/美元短线技术前景

若欧元/美元进一步下跌,可能将欧元/美元打压至10月份低点1.0760(10月23日),为可能测试1.0700整数水平铺平道路,然后再测试6月份低点1.0666(6月26日)。

上行方面,位于 1.0869 的 200 日均线,然后将测试处在分别位于 1.0933 和 1.1027的100 日和 55 日均线。接下来是 2024 年的最高点 1.1214(9 月 25 日),然后是 2023 年最高点 1.1275(7 月 18 日)。

与此同时,如果欧元/美元持续遇阻关键的 200 日均线,则形势依然不容乐观。

4小时图显示出现了一些盘整情绪。也就是说,初步支持水平在 1.0760,然后是 1.0666。上行方面,直接阻力位于 1.0839,然后是 1.0954 和 1.0996。相对强弱指标(RSI)看似稳定在 50 下方。