- 美联储将降息 25 个基点,但会给出2025年相对鹰派的信号。

- 英国和日本央行可能会维持借贷成本不变。

- 美国零售销售和核心 PCE 将加剧 2024 年最后一个完整交易周的波动。

圣诞节即将来临--但在节日开始之前,价格极有可能出现疯狂的波动。中央银行占据舞台中心,而在这些关键决策之外,还有足够多的数据让交易者忙得不可开交。

1) 美国零售业销售将描绘出一幅健康的消费图景

周二,GMT时间 13:30。个人消费约占全球最大经济体的三分之二,因此这份报告对市场和美联储(Fed)至关重要。

黑色星期五的销售是美国即将公布的零售业销售报告的亮点--但美国人并不需要特殊事件来购物。全年消费一直在令人满意地增长。

根据经济日历预测,继 10 月份零售业销售额增长 0.4% 之后,11 月份零售业销售额将增长 0.5%。除标题数据外,零售对照组也值得关注。这一 "核心中的核心 "零售业销售指标上月下降了 0.1%,再次下降将使人们对上述消耗品的韧性产生一些怀疑。很有可能会重回反弹。

2) 美联储可能在年底进行 "鹰派的减产"

GMT时间周三 19:00,19:30 召开新闻发布会。美联储将连续第三次降息--但焦点在 2025 年。

通货膨胀有所下降,但并未退出,核心消费者物价指数仍徘徊在 3% 以上,这让官员们难以宣布胜利。这是有原因的--经济表现良好,有强劲的就业市场作为支撑。由于通货膨胀率下跌,这家世界上最强大的央行正在削减利率,并希望将重点放在其第二个任务上--充分就业。然而,它可能不得不放缓这一转向。

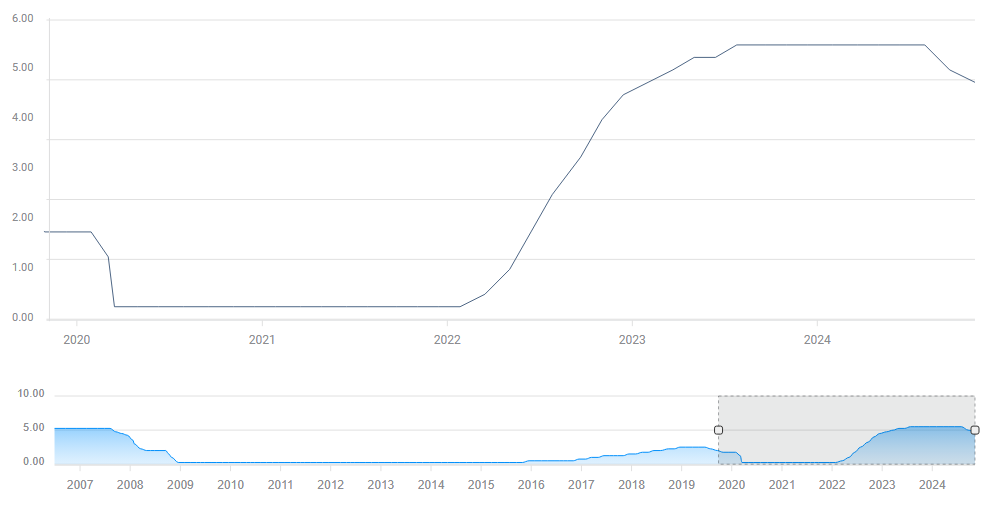

利率逐步下跌

联邦基金利率。来源:FXStreet 来源:FXStreet

投资者将密切关注央行的 "点阵图"--对通货膨胀率、失业率、经济增长以及最重要的利率的预测。该行预计 2025 年底的借贷成本可能会从当前水平上升,表明降息路径会放缓。预测的任何变化都将对市场产生重大影响。

我预计点阵图会相对鹰派,令倾向于更清晰的快速降息路径的市场失望。

美联储主席鲍威尔将主导第二幕。在决议后的新闻发布会上,鲍威尔可能会试图在两个任务之间设定一个平衡的方法,但他可能会发现自己在安抚市场,承诺如果经济恶化将迅速采取行动。这将缓解潜在的鹰派言论。

3)日本央行可能倾向于不再摇摆不定

周四,亚洲时段。日本央行(BoJ)在2024年两次上调利率,将利率从负值区域上涨到正值区域。东京的官员们一直在谈论进一步收紧政策以控制通货膨胀。他们还希望提振日元汇率。

然而,通货膨胀在日本并不是一个尖锐的问题,最近大选后的政治不确定性也意味着日本央行行长植田和男和他的同事们会采取更加谨慎的态度。

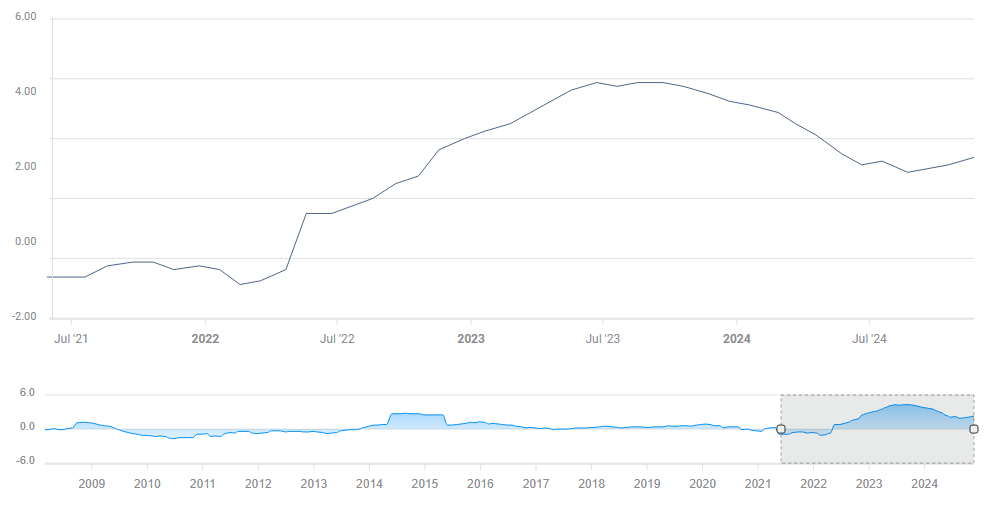

日本 10 月份的核心通货膨胀率为 2.3%:

日本核心通货膨胀率。来源:FXStreet来源:FXStreet。

在今年的最后一次决策中,日本央行可能会继续喃喃自语加息,但很可能不会采取行动。这将使日元(JPY)继续承压,尤其是如果美联储在几小时前传达出鹰派的信息。

4)英国央行在经济增长乏力的情况下仍将因顽固的核心通货膨胀率而维持利率不变

GMT时间周四 12:00预算案出炉--但政府有更多的确定性并不意味着英镑(GBP)有更多的确定性。英国央行(BoE)在 2024 年已两次降息,但在今年最后一次利率决议中将维持利率不变。

与美国类似,英国与潜在通货膨胀的斗争也陷入了停滞。在利率决议前一天,11 月份的最新数据将显示核心消费者物价指数(CPI)从已经令人不满的 3.3% 水平上有所上升。

不过,我预计英国央行行长安德鲁-贝利(Andrew Bailey)将发出信号,表示下一步利率走势仍将下行,只是速度会放缓。这将损害英镑。必须指出的是,经济已经降温,这最终可能会反映在价格上涨上。

我预计英国央行会给英镑带来压力,并在一定程度上间接打压欧元区。

5) 核心 PCE 或反击美联储的鹰派基调

周五,GMT时间 13:30。最后但并非最不重要的是美联储首选的通货膨胀指标。核心个人消费支出(PCE)是央行希望看到2%的地方。它总是很接近,但没有达到。

虽然消费者物价指数发布在 PCE 之前,但后者不仅受到美联储的关注,还能适应消费模式的变化。在连续两个月以 0.3% 的月率上升后,预计 11 月份的报告将放缓步伐。

0.1% 或 0% 将助推黄金和股票,同时对美元(USD)构成压力。0.2% 的读数将是中性的,而连续第三次上升 0.3% 将助推美元,同时打压贵金属和股票。

我认为,有些人预期的是 0.1%,如果未能实现,市场将感到失望。

最后的想法

今年最后一个完整交易周的流动性往往较低--小的意外可能会引发市场的大波动。此外,还要谨防年末资金流动。虽然这些资金通常会在今年的最后几天出现,但一些资金经理可能已经在调整他们的投资组合了。