- 民调显示,工党可能在7月4日的英国大选中获胜。

- 大选结果可能会对英国经济、英国央行政策和英镑估值产生影响。

- 一些经济学家认为,英国央行的分级薪酬可能成为政府额外收入的来源。

英国大选将于 7 月 4 日到来,届时可能会披红挂彩。根据博彩公司的数据,左倾的工党有 90% 的胜算。虽然这表明在近 15 年的保守派政府执政后,英国将发生重大政治变革,但分析人士对这将极大地改变经济前景持怀疑态度。

不过,经济政策的任何细微变化都可能改变经济增长预期和英国央行(BOE)的利率前景,从而影响英镑的估值。

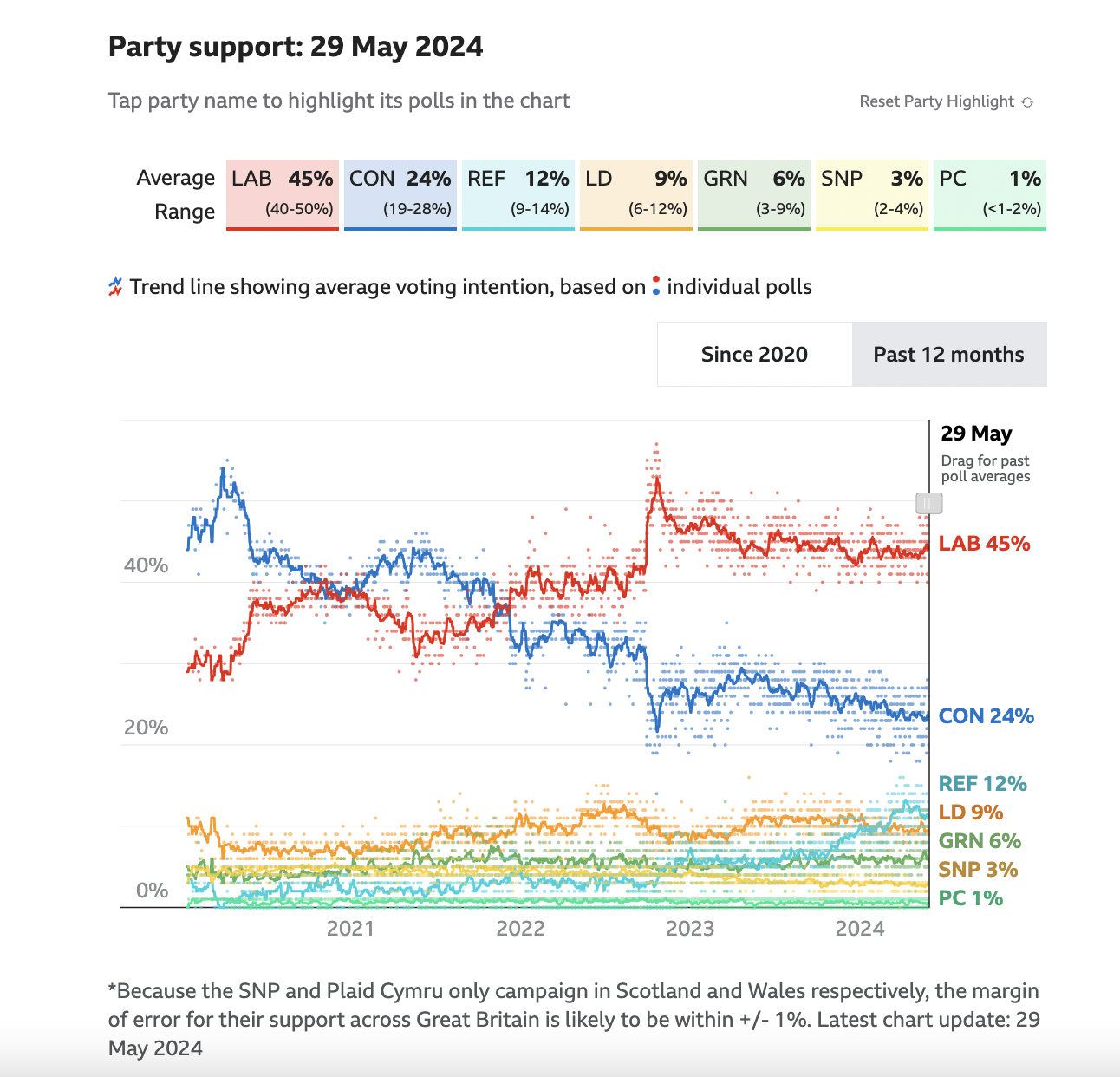

英国广播公司(BBC)的最新民调显示,工党以 45% 的支持率领先,保守党仅以 24% 的支持率位居第二,两者相差 21 个百分点。

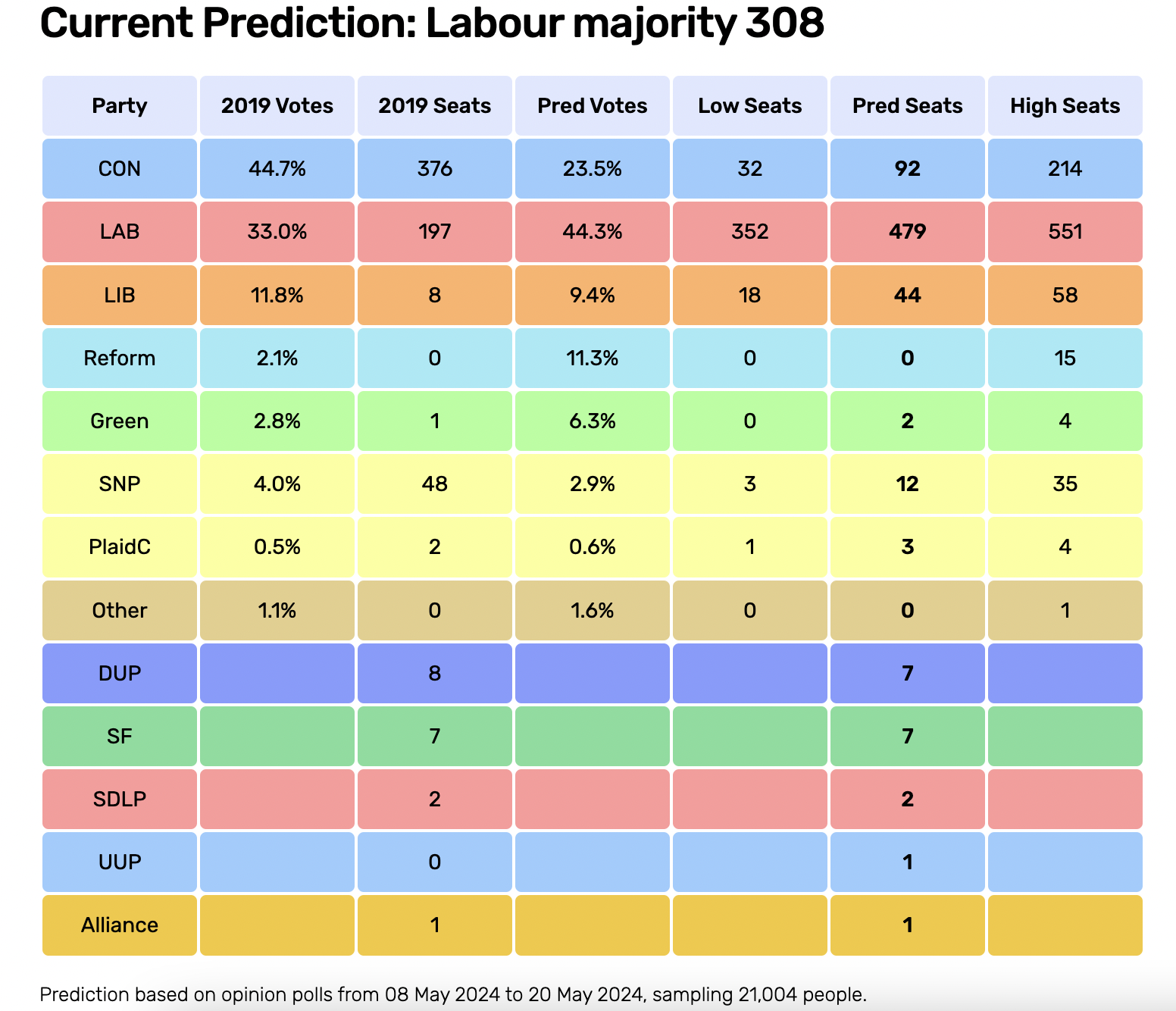

在将选票转化为议席的过程中,英国的 "得票最多者当选 "投票制度往往会过度奖励获胜党派。这意味着,如果工党实际获得 45% 的选票,它将赢得压倒性胜利。根据Electoralcalculas 的数据,如果获得 44.3% 的选票,工党将赢得英国议会 650 个席位中的 479 个席位,这是一个健康的多数。

虽然英国大选结果似乎已成定局,但这对英国央行(BOE)及其货币政策轨迹意味着什么?此外,它又会对英镑和整个金融市场产生怎样的影响?

英国大选:对英国央行政策的影响

尽管英国大选看起来工党很容易获胜,但该党公布的财政政策意图细节很少,因此很难评估大选会对市场产生什么影响(如果有的话)。除了最近承诺在第一任期结束前将国民健康服务(NHS)的候诊时间减少到最多 18 周外,工党没有公布任何详细的支出计划。

不过,根据投资应用 Stocklytics 的数据,工党确实支持英国央行推出自己的央行数字货币 "数字英镑 "的计划。

专家认为,工党获胜不太可能改变市场对英国央行利率货币政策的预期,他们表示,无论哪个政党获胜,都必须表现出高度的财政克制。

凯投宏观(Capital Economics)英国副首席经济学家露丝-格雷戈里(Ruth Gregory)告诉FXStreet,"市场不必像2017年和2019年大选前那样担心大选会导致长期生产率突然下降。由于大选后两党在财政政策上都不会有太大的回旋余地,获胜者的财政计划不太可能大幅改变市场利率预期或金边债券收益率。"

预期英国大选对市场的影响微乎其微的不止格雷戈里一人。

法国兴业银行(SocGen)外汇策略师肯尼斯-布鲁克斯(Kenneth Broux)在一份研究报告中说:"英镑的隐含波动率可能会在投票前上升,但选举结果对英镑和英国国债的影响应该是微不足道的。”

对于英镑和债市来说,悬峙议会是一个尾部风险,"没有一个政党赢得多数席位,这将对货币和利率产生负面影响,"法国兴业银行说。

英国大选宣言将是关键

只有在任何一个政党在其宣言中表现出 "财政挥霍 "的情况下,金融市场才可能做出反应。

"投资者将对大选宣言进行评估,以寻找财政肆意挥霍的迹象,以及对公共开支压缩这一难以置信的计划的答案。我们的假设是,如果 CPI 通胀率低于 2.0% 的目标,英国央行将把利率从现在的 5.25% 下调到 2025 年的 3.00%。我们认为,这将导致 10 年期国债收益率从现在的 4.23% 降到今年年底的 3.50% 左右,英镑将从现在的 1.28 美元贬值到今年年底的 1.22 美元,"格雷戈里说。

两党都不太可能宣布大幅减税。工党更倾向于增税而非减税,而且人们对利兹-特拉斯(Lizz Truss)政府的减税政策如何适得其反仍记忆犹新。格雷戈里补充道,尽管如此,如果两党 "在税收政策上争得面红耳赤",英镑可能会从 1.28 美元(英镑/美元)贬值至低于预测的 1.22 美元。

手持 "分级薪酬 "的帽子去银行

如果工党获胜,英国央行政策的一个变化可能会为工党找到额外的资金,这就是 "分级薪酬 "或 "储备分级"。

分级报酬涉及减少英国央行向持有储备金的商业银行支付的利息。这些储备金总额约为 8300 亿英镑,是英国银行在 2009-2021 年间通过英国央行的量化宽松(QE)计划建立起来的。量化宽松计划主要是英国央行向银行购买政府债券,以便在信贷危机期间为银行提供流动性。

在当前情况下,英国央行按银行利率(5.25%)为这些储备金全额支付利息。利息支付由英国政府在 2009 年签署的国家担保提供支持。

然而,自 2019 年英国央行开始加息以对抗通胀以来,该计划出现了亏损--英国政府不得不用纳税人的钱来填补这一亏损。

"英国央行负责金融稳定事务的前副行长、经济学家保罗-塔克(Paul Tucker)解释说:"问题的关键在于,QE 创造的资金会进入银行在英国央行的余额(准备金),而这些准备金会按照央行的政策利率(银行利率)得到全额补偿。

"鉴于量化宽松政策的未偿还存量(8,380 亿英镑),这实际上将英国政府债务的很大一部分从固定利率借贷(偿债成本被'锁定')转移到了浮动利率借贷(偿债成本随银行利率升降)。因此,银行利率上调会立即导致政府偿债成本上升,使英国国家面临利率上升的巨大风险,"塔克在其 2022 年出版的《量化宽松、货币政策实施与公共财政》一书的第 7 章中说道。

然而,在 "分层薪酬 "中,英国央行只需为这些储备的一部分支付利息,从而减轻了政府的负担。欧洲中央银行(ECB)、瑞士国家银行(SNB)以及丹麦和瑞典的中央银行都 采用了这一系统。

退休国会议员、首相戈登-布朗(Gordon Brown)提出了一个想法,即利用这笔额外的资金来资助减少英国目前严重的儿童贫困问题。然而,工党领袖基尔-斯塔默(Keir Starmer)并没有正式采纳这一建议。现任财政大臣杰里米-亨特(Jeremy Hunt)拒绝了这一方案,因为它可能 "影响英国银行的竞争力",英格兰银行行长安德鲁-贝利(Andrew Bailey)曾将其形容为 "对银行征税"。

节约超过 1000 亿英镑

然而,根据英国预算责任办公室(OBR)的数据,准备金分级政策将为政府节省 1,030 亿英镑。

据塔克称,如果引入该政策,2022-2023 年和 2024-2025 年可分别节省国内生产总值的 1.2% 和 1.6%。这相当于英国政府平均偿债成本的63%-84%,或英国国防、医疗和教育年度支出的7.6%-10.5%。

不过,瑞士银行(UBS)股票分析师杰森-纳皮尔(Jason Napier)认为,银行利润将因此受到打击。该分析师补充说,以英国版的欧洲央行模式为例,英国主要银行每年将因此损失约 2 亿英镑。

不过,据彭博新闻社报道,伦敦经济学院政治经济学教授保罗-德-格劳韦(Paul de Grauwe)认为,分层薪酬将加快货币政策的传导,有助于抑制通货膨胀。