- 美元指数(DXY)连续第二周下跌。

- 美国消费物价指数(CPI)逊于预期,刺激了 9 月降息的赌注。

- 零售销售和美联储官员讲话将成为下周的重要事件。

修正性下跌并跌破 200 日均线

本周,在围绕美联储(FED)宽松周期启动时间的预期强烈升温的背景下,外汇市场的抛售压力继续惩罚着美元,使美元指数(DXY)重回 104.00 区域或数周低点。

此外,美元(USD)的明显回调也突破了始终相关的 200 日均线(104.44),暗示未来几天该货币可能会进一步走软。

美联储的政策分歧是否正在缩小?

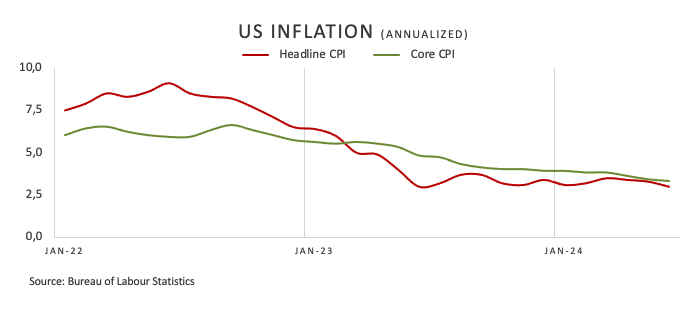

过去一周美元指数的急剧下跌完全是因为投资者对美联储降息时机的重新定价。在 6 月份美国消费者物价指数(CPI)的通胀数据低于共识之后,这种情况强烈出现,在过去的 12 个月中,CPI 上升了 3.0%,如果剔除食品和能源成本,即所谓的核心 CPI,则上升了 3.3%。然而,周五公布的生产者物价指数高于预期,这不禁让投资者瞠目结舌。

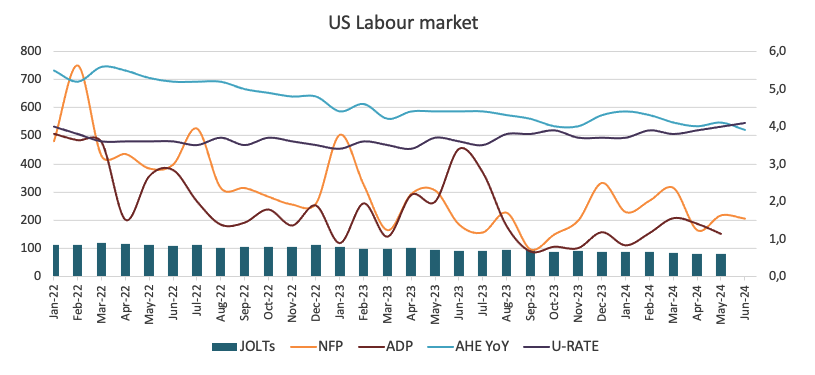

如果我们再加上美国劳动力市场最近出现的裂痕,不断显示出进一步降温的迹象,那么美元走软的迹象在短期内只会更加明显。

与此同时,欧元区、日本和英国面临着加速通货紧缩的压力。欧洲央行(ECB)在 6 月初将利率下调了 25 个基点,并预计在 7 月 18 日的会议上将维持利率不变。

此外,瑞士央行银行(SNB)在 6 月 20 日再次降息 25 个基点,令市场大吃一惊,而英国央行(BOE)在上个月的会议上保持了鸽派立场。同样,日本央行也在 6 月 14 日传达了鸽派信息。澳大利亚储备银行(RBA)是个例外,预计它将在 2025 年下半年开始宽松周期。

那么......一次、两次还是三次降息?

由于 "数据良好",市场对美联储提前启动宽松周期的猜测越来越多。鉴于国内通胀再次出现下滑趋势,加上劳动力市场和服务业等关键领域近期放缓,市场参与者现在敢于预计美联储将在今年下半年进行第三次降息。然而,这一前景与委员会的预测形成了鲜明对比,委员会预计仅有一次降息,可能在 12 月 18 日的会议上进行。

根据芝加哥商品交易所集团(CME Group)的美联储观察工具(FedWatch Tool),9 月 18 日会议上降息的可能性约为 94%,11 月降息的可能性约为 97%,而 12 月降息的可能性几乎已被完全定价。

美国收益率验证了美元的大幅回调

美国货币市场某种程度上 "伴随 "着美元的强劲回调,因为曲线短端收益率回落至 3 月初的水平,而曲线腹部则为多周低点,长端为月度低点。

鉴于降息押注上升,美联储保持谨慎

美联储主席杰罗姆-鲍威尔(Jerome Powell)在半年度证词中表示,他对通胀率走低有一定信心,但尚未准备表示他对通胀率持续下降至 2% 有足够信心,此后不久,另一个迹象表明美国的通货紧缩压力正在增加。

关于美国CPI数据,圣路易斯联储主席阿尔贝托-穆萨莱姆评论说,消费者物价数据正朝着正确的方向发展,他指出,通胀数据显示通胀放缓,与对价格敏感的消费者一致。他还表示相信当前的货币政策是适当的,并认为他正在监测数据,看通胀是否继续向2%的目标放缓。与此同时,旧金山联储主席玛丽-戴利(Mary Daly)预计物价压力和劳动力市场将进一步缓解,她认为这将成为降息的理由。

即将举行的重要活动

接下来,美国将公布 6 月份零售销售(7 月 16 日)和 7 月份费城联储制造业指数(7 月 18 日)。此外,像往常一样,美联储官员的讲话也会让投资者乐在其中。

美元指数技术面

美元指数跌破了关键的 200 日均线 104.44。

看跌趋势的延续可能会促使美元指数重探 6 月份低点 103.99(6 月 4 日)、周低点 103.88(4 月 9 日)和 3 月份低点 102.35(3 月 8 日)。再向南则是 12 月份的底部 100.61(12 月 28 日),然后是 100.00 的心理关口。

如果市场重现买盘兴趣,预计美元指数将在 6 月份的顶部 106.13(6 月 26 日)遇到最初的上行障碍,该位置略低于 2024 年的峰值 106.51(4 月 16 日)。一旦突破这一区域,该指数就有可能在 2023 年的顶部 107.34(10 月 3 日)之前升至 11 月份的高点 107.11(11 月 1 日)。

经济指标

美国零售销售(月率)

美国人口普查局(US Census Bureau)公布的零售销售(Retail Sales)是指零售店售出的所有商品总值。公布的零售销售数据是与前一个月以及前一个季度相比的百分比变化。零售销售数据是经常用来衡量消费支出的重要指标。消费者支出对美国经济十分关键,占整体经济活动的逾2/3,而零售销售又占消费者支出的1/3,因此,被认为是美国经济发展的重要因素。总体上讲,如公布的数据录得高位将利好或可看涨美元,反之数据录得低位则利淡或看空美元。

阅读更多美国人口普查局公布的零售销售数据是一个领先指标,它提供了有关消费者支出的重要信息,而消费者支出对GDP有重大影响。尽管强劲的销售数据可能会提振美元,但外部因素,如天气状况,可能会扭曲数据,并描绘出一幅误导性的画面。除了总体数据外,零售销售控制组的变化可能引发市场反应,因为它用于编制大多数商品的个人消费支出估算。

美元常见问题

美元是什么?

美元(USD)是美利坚合众国的官方货币,也是许多其他国家的“事实上的”货币,它与当地纸币一起流通。根据2022年的数据,美元是世界上交易量最大的货币,占全球外汇交易额的88%以上,平均每天交易额为6.6万亿美元。第二次世界大战后,美元取代英镑成为世界储备货币。在其历史上的大部分时间里,美元都是由黄金支撑的,直到1971年布雷顿森林协定(Bretton Woods Agreement)废除了金本位制。

美联储的决定对美元有何影响?

影响美元价值的最重要的单一因素是货币政策,这是由美联储(Fed)决定的。美联储有两项任务:实现物价稳定(控制通胀)和促进充分就业。它实现这两个目标的主要工具是调整利率。当物价上涨过快,通货膨胀率高于美联储2%的目标时,美联储将加息,这有助于美元升值。当通货膨胀率低于2%或失业率过高时,美联储可能会降低利率,这对美元造成了压力。

什么是量化宽松?它对美元有何影响?

在极端情况下,美联储还可以印制更多美元,实施量化宽松政策。量化宽松是美联储在陷入困境的金融体系中大幅增加信贷流动的过程。这是一种非标准的政策措施,用于信贷枯竭,因为银行不愿相互放贷(出于对交易对手违约的担忧)。当仅仅降低利率不太可能达到必要的效果时,这是最后的手段。这是美联储在2008年金融危机期间对抗信贷紧缩的首选武器。它涉及到美联储印刷更多的美元,并用这些美元主要从金融机构购买美国政府债券。量化宽松通常会导致美元走弱。

什么是量化紧缩?它对美元有何影响?

量化紧缩(QT)是一个相反的过程,即美联储停止从金融机构购买债券,不再将其持有的到期债券的本金再投资于新的购买。这通常对美元有利。