- 黄金本周难以做出决定性走势。

- 黄金/美元定义了一个盘整区间,等待下一次突破。

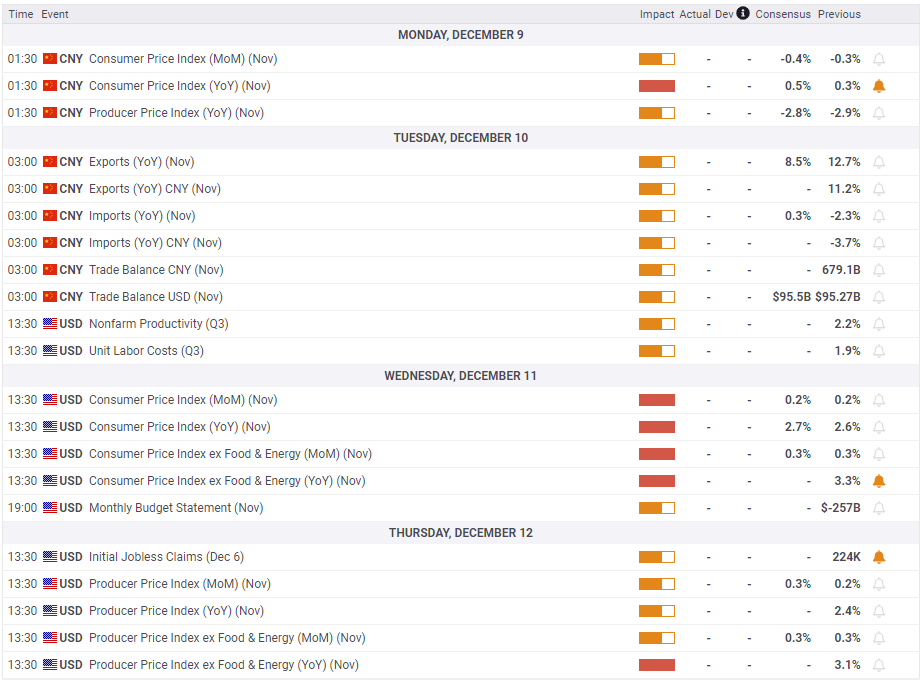

- 美国通胀和中国贸易数据可能会在下周加剧黄金的波动性。

黄金(黄金/美元)周一开盘平静,随后一周在2650美元左右的窄幅区间内波动。来自中国的贸易余额数据和美国11月的通胀数据可能会帮助黄金/美元在下周突破其交易区间。

风险情绪改善导致黄金遭受重创

继上周后半段的犹豫不决后,黄金的波动性继续。由于地缘政治方面没有新的进展,黄金/美元在本周上半段忽略了美国的宏观经济事件,在一个紧窄的区间内波动。此外,基准10年期美国国债收益率在上周下跌约5%后稳定在4.2%左右,使得黄金更难找到方向。

周一,美国数据显示,11月ISM制造业采购经理人指数(PMI)从10月的46.5上升至48.4。美国劳工统计局周二报告称,10月JOLTS职位空缺从9月的737万上升至774万。

在周三纽约时报DealBook峰会上,联邦储备委员会(Fed)主席杰罗姆·鲍威尔在参与一场讨论时重申,美国经济状况良好。他补充道:“美联储试图处于一个中间位置,使政策不那么紧缩,以便通胀可以下降但不会损害劳动力市场。”同样在周三,自动数据处理公司(ADP)宣布,11月私营部门就业人数增加了14.6万,ISM报告称,11月服务业PMI从10月的56下降至52.1。

美国劳工统计局周五报告称,11月非农就业人数(NFP)增加了22.7万。该数据继10月增加3.6万后,超出了市场预期的20万。数据的基本细节显示,失业率小幅上升至4.2%,而年度工资通胀保持在4%。尽管数据乐观,但美元难以聚集力量,使得黄金/美元在其周内区间内保持稳定。

评估黄金的近期估值,TD证券高级商品策略师丹尼尔·加利表示:“黄金的表现源于投资者头寸的剧烈波动——从年初的低投资状态转变为美国大选之夜的极端头寸规模;以及上半年强劲的实物市场购买活动,尤其是央行的大幅增加。”

“许多这些基本驱动因素的顺风已经减弱。经过短暂但显著的清算后,宏观基金重新获得了其极端头寸规模的一大部分,导致了新的头寸脆弱性。这次,持续的下跌,”加利补充道。

黄金投资者将焦点转向美国和中国数据

市场参与者将在周二亚洲时段密切关注中国11月的贸易余额数据,因为投资者越来越担心美国当选总统唐纳德·特朗普的关税对中国经济前景的潜在负面影响。因此,贸易顺差的显著增加可能会提供短期缓解,并帮助黄金在即时反应中走高。

周三,美国劳工统计局将公布11月的消费者价格指数(CPI)数据。按月计算,剔除波动性食品和能源价格的核心CPI预计将上升0.3%,与10月的增速相同。0.5%或更高的读数可能会重新引发对通胀上升的担忧。在这种情况下,即时反应可能会推动美国国债收益率上升,并对黄金造成压力。相反,0.3%或更低的疲软数据可能会对黄金/美元的走势产生相反的影响。

由于美联储将在下周进入12月17-18日政策会议前的静默期,投资者将无法获得美联储官员的任何评论进行评估。

黄金技术前景

日线图上的相对强弱指数(RSI)指标在50附近横向移动,反映出缺乏方向性动能。向上看,来自6月的上升趋势的23.6%斐波那契和50日简单移动平均线(SMA)形成了第一个阻力区间,位于2670美元。

如果黄金突破该水平并开始将其用作支撑,技术买家可能会表现出兴趣。在这种情况下,2700美元(静态水平,整数关口)可能被视为下一个障碍,然后是2720美元(静态水平)和2760美元(静态水平)。

向南看,第一个支撑位可能在2600美元(斐波那契38.2%回撤位),然后是2580美元(100日SMA)和2540美元(斐波那契50%回撤位)。

Inflation FAQs

通货膨胀衡量的是一篮子有代表性的商品和服务价格的上涨。总体通货膨胀通常以月比(MoM)和年比(YoY)为基础的百分比变化来表示。核心通货膨胀不包括食品和燃料等波动较大的因素,这些因素可能因地缘政治和季节性因素而波动。核心通胀是经济学家关注的数字,也是央行的目标水平,央行的任务是将通胀保持在可控水平,通常在2%左右。

消费者价格指数(CPI)衡量一篮子商品和服务在一段时间内的价格变化。它通常以月环比(MoM)和年同比(YoY)的百分比变化来表示。核心CPI是各国央行的目标,因为它不包括波动较大的食品和燃料投入。当核心CPI高于2%时,通常会导致更高的利率,反之亦然,当它低于2%时。由于较高的利率对货币有利,较高的通货膨胀通常会导致货币走强。当通胀下降时,情况正好相反。

一个国家的高通货膨胀会推高其货币的价值,尽管这似乎有悖常理,反之亦然。这是因为央行通常会提高利率以对抗更高的通胀,这会吸引更多的全球资本流入,这些投资者正在寻找一个有利可图的投资场所。

“以前,黄金是投资者在高通胀时期转向的资产,因为它能保值,虽然投资者在市场极端动荡时期仍然会购买黄金,因为它具有避险属性,但大多数时候并非如此。这是因为当通胀高企时,央行会提高利率来对抗通胀。较高的利率对黄金来说是负面的,因为相对于有息资产或将钱存入现金存款账户,它们增加了持有黄金的机会成本。另一方面,较低的通胀往往对黄金有利,因为它会降低利率,使这种明亮的金属成为更可行的投资选择。”