- 美联储仍是美元/日元的主要推动力,其可能在 2025 年停止降息周期。

- 日本央行官员可能会避免更大幅度的加息。

- 狂热的政治将搅动这一货币对,反映出避险货币的对决。

波动超过 2,200 点——这是 2024 年美元/日元汇率的走势,受太平洋两岸央行货币政策分歧的影响。2025 年,由于可能出现相反方向的分歧和地缘政治局势难以预测,波动性可能进一步加剧——这是影响该货币对的另一个因素。

过去的一年:央行政策分歧和政治动摇日元

2024 年,日元 (JPY) 经历了剧烈波动,上半年兑美元 (USD) 大幅贬值,随后有所回升。以下是 2024 年影响日元走势的主要因素。

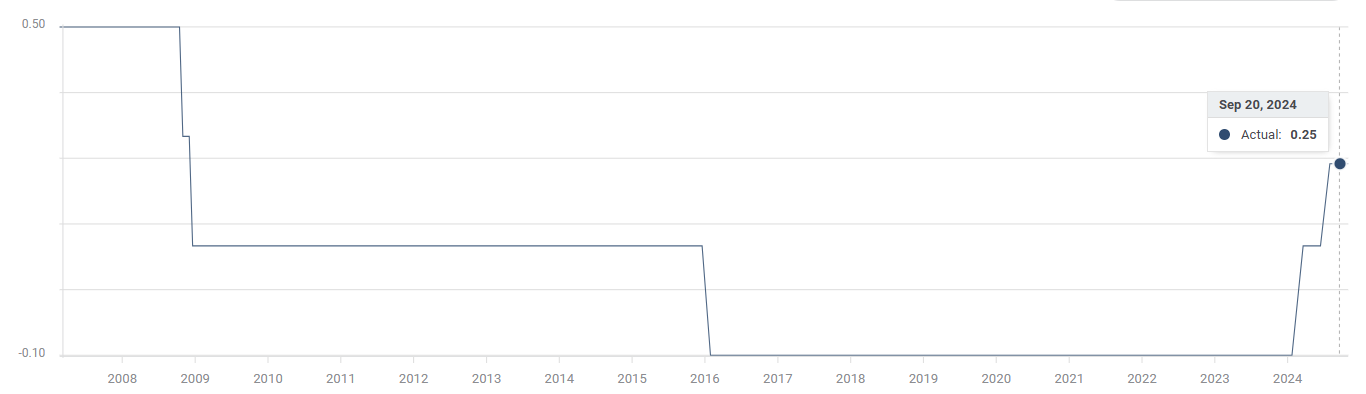

不再负利率

3 月 19 日,日本央行(BoJ)终于放弃了负利率,并将其设定为 0%。日本央行行长植田和男提高了借贷成本,以应对不断上升的通货膨胀,而通胀在日本的出现时间比其他国家晚得多。

在日本年度薪资集体谈判季期间,一场成功的加薪运动成为负利率棺材上的最后一颗钉子。

日本的负利率已持续多年:

日本利率的演变。资料来源:FXStreet.

夏季热潮使美元/日元升至 160 以上

尽管日本央行采取了这一举措,但日元还是失去了动力,部分原因是美联储(Fed)对降息犹豫不决。美元/日元在 7 月 3 日触及 161.95 的年内高点。

随后迅速下跌,引发了对日本财务省(MoF)干预的猜测。当月晚些时候,日本央行再次提高利率,并将利率限制在 0.25% 的水平,这为下跌提供了理由。

秋季前的深度跳水使其跌破 140

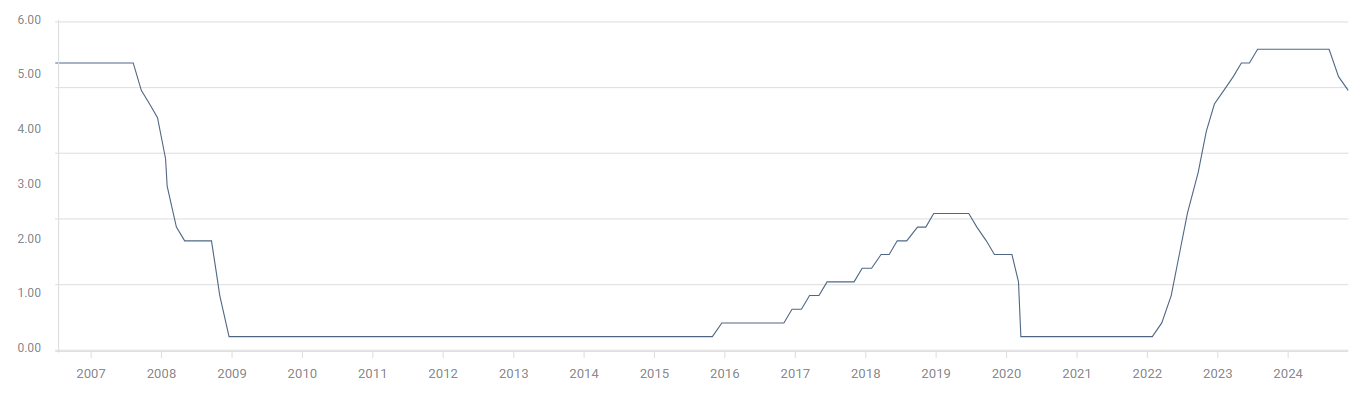

美联储主席杰罗姆-鲍威尔在 8 月底的杰克逊霍尔演讲中发出 9 月即将降息的信号,令美元暴跌。

美联储在9月中出人意料地降息50个基点,市场在决议公布前才反应过来,此举使美元/日元跌至140以下的年内低点。

美联储从 2024 年开始降息:

美国利率的演变。资料来源:FXStreet。

三大政治压力点

除了央行的举动,日元还受到地缘政治事件的连环冲击。

首先,中东地区持续不断的冲突偶尔会提振日元,因为日元是避险货币。然而,该地区敌对行动的影响正在减弱。

其次,石破茂当选日本首相,令市场感到意外,并提振日元——因为他的对手被视为鸽派。

然而,石破茂决定在 10 月举行临时选举,导致其政党失去多数席位,从而带来了政治脆弱性,并削弱了日元。

第三,唐纳德-特朗普(Donald Trump)在美国(US)总统大选中获胜,基于对提高关税和升高利率的预期,美元走强。

2025 年美元/日元的政治考量

2025 年,政治因素可能会占据主导地位。主要原因是特朗普的新政府,但日本的政治不稳定也将发挥作用。

特朗普的关税、对马斯克的依赖以及对日本的影响

特朗普赢得美国大选后,美元飙升——在整个竞选过程中,他说“关税”是他最喜欢的词。征收关税将提高进口到美国的商品成本,迫使美联储通过提高利率来缓解通胀。

关税政策值得研究。特朗普和他的团队认为关税不仅是最终目标,也是强力胁迫朋友和敌人走向他所偏好的政策的一种方式。例如,他警告墨西哥和加拿大,如果不遏制外来移民,将对所有商品征收 25% 的堤防税。

在上一届任期内,特朗普与中国达成了一项协议,迫使这个亚洲巨人购买美国商品,以减少美国对华贸易逆差。他可能会在未来达成另一项协议。

这位即将上任的总统的部分成功要归功于埃隆-马斯克(Elon Musk),他是世界首富,也是包括特斯拉(Tesla)在内的多家公司的创始人,特斯拉严重依赖在中国的生产和销售。这位出生于南非的亿万富翁与中国政府有着特殊的关系。

特朗普的交易本能可以用来与中国国家主席习近平达成协议,而不是进行一场彻底的贸易战。

在这种情况下,美元兑某些货币可能会下跌,但兑日元不会下跌。为什么?因为日元是一种对亚洲紧张局势敏感的避险资产。如果中美紧张局势缓解,日元可能会下跌。

如果特朗普兑现他的一些威胁,日元可能会在两个方面受益。首先,正如前面提到的,当担忧加剧时,日元就会受益。

其次,日本可以从中国的贸易转移中获益。

越南已被证明是中美紧张局势的受益者,因为它销售自己的产品,并成为中国商品进入美国的门户。墨西哥也是如此。尽管日本是美国的亲密盟友,但也可能成为下一个目标。

韩国的不确定因素

实施戒严令——这样的头条新闻在朝鲜并不常见,但当被弹劾的韩国总统尹锡烈在电视上宣布这一消息时,全世界都震惊了。朝鲜半岛出现了不同程度的紧张局势,局势可能再次爆发。

作为总统,特朗普两次会见朝鲜独裁者金正恩,并将自己塑造成和平缔造者。白宫会从平壤收到新的“漂亮信件”吗?从美国对韩国的持续支持到朝鲜金氏王朝的行为,与朝鲜半岛有关的一切都存在高度不确定性。

经过几年的平静之后,我预计该地区的新闻将变得更加突出。在这种情况下,美元/日元的交易简单明了:紧张局势加剧意味着日元走强,该地区关系改善意味着日元走弱。

日元作为避风港的作用再次成为关键。即使日本面临朝鲜导弹的威胁,以日元借出用于高风险投资的资金也会回流。这就是日元的运作方式。

日本政治可能会对日元产生更大影响

各国政府通过财政政策对货币产生影响,而在日本,政府还通过干预外汇对日元产生直接影响,无论是削弱还是增强日元。虽然日本央行实际负责卖出或买入,但它是代表财务省 (MoF) 行事。

执政党自民党(LDP)在议会中没有获得主要的多数席位,这意味着它可能被迫重新举行选举。如果自民党取得更明显的胜利,将确保一定程度的稳定,并有可能使日元走强。

但是,如果反对党最终振作起来,重新掌权,那么财政扩张就有了空间,可能会削弱日元。

如果政府在不举行选举的情况下持续执政,其预算可能不会那么雄心勃勃,从而维持日元竞价。

货币政策与当前趋势背道而驰

尽管政治影响日益增大,但在货币交易中,货币政策仍然是主菜。如前所述,美联储在 2024 年大幅削减借贷成本,而日本央行则提高借贷成本。这就是为什么这种情况可能在 2025 年发生逆转的原因。

美联储可能因美国经济强劲而保持高利率

美国经济表现良好——这是数据所显示的,也是美国人对其个人福祉的报道。虽然许多人抱怨总体情况并渴望物价下降,但他们仍在继续消费。

截至 2024 年底,失业率接近 4%,通胀率接近美联储 2% 的目标。美国在富裕国家的增长中仍然表现出色,与其他发达国家的差距正在扩大。

这种情况会在 2025 年改变吗?无论特朗普的政策如何,经济预计将保持强劲。人工智能 (AI) 的进步将开始体现在生产力数据中,美国最适合利用新技术。

这意味着更多的消费,推高价格并迫使美联储保持高利率。

财政政策可能会加剧这种情况。首先,关税会提高进口商品的价格。这在一定程度上已被市场定价。

其次,共和党完全控制着政府,这意味着赤字增加不会带来任何问题。减税将进一步刺激消费。

美联储预计不会在 2025 年加息,但只要不将借贷成本降至 3% 左右(也不打算这样做),就足以让美元相对于包括避险日元在内的所有货币保持优势。

日本央行避免摇摆不定

中央银行行动缓慢,而日本央行——尤其是在行长植田和男的领导下——行动更慢。预计植田和他的同事们会拖拖拉拉,只提加息,努力保持日元的支持。

虽然通货膨胀冲击着日本海岸,但很难看到日本央行在全世界都在削减利率的情况下进一步提高利率。

此外,日本目前的移民政策仍然很严格,这意味着人口和经济必将萎缩。通胀压力将从何而来?

政策制定者在帮助日本摆脱通货紧缩心态方面取得了巨大成就,尤其是得益于前日本央行行长黑田东彦(2013-2023)的努力。

然而,向美国式的消费思维转变太难了,尤其是在没有移民的情况下。我预计日本央行将维持利率不变。

这并不意味着日元会缺乏对央行的反应走势。市场可能会对加息的希望感到失望,从而对日元构成压力——类似于美元的上行走势,因为投资者认为美联储不会降息。

美元/日元技术分析:升势看似稳固

根据周线图,美元/日元仍处于长期上升趋势中。该货币对突破了 50 周简单移动均线(SMA),相对强弱指数(RSI)位于 50 以上。此外,200 周均线明显呈上升趋势。

阻力位在 2024 年底的峰值 156.97,其后是年度高点 161.81。突破该高点,下一个值得关注的阻力是 170.43。170 的整数关口几乎与 138.73 至 161.81 的年度区间的 138.2% 斐波那契延伸线完美地融合在一起。

支持位是 2024 年底创下的较高低点 147.54,然后是年内低点 139.73。其后是 136.72,接下来是 127.15。

结论:我预计 2025 年美元/日元将如何演变

“预测很难,尤其是关于未来的预测,”著名棒球运动员尤吉-贝拉(Yogi Berra)说道。他可能不是第一个对预测能力持怀疑态度的人,但我还是会尝试一下。

我预计美元/日元将在年初大幅下跌,因为特朗普入主白宫,人们担心贸易战,市场预计美联储将继续降息。

然而,我认为春季将是牛市的开始。虽然特朗普的情绪波动可能会反映在市场上,但我相信他将达成协议,这些协议将保持全球贸易稳定。这将对避险货币日元造成压力。

此外,我预计美元/日元将在下半年上涨,以应对更为鹰派的美联储政策和对日本央行不加息的失望。