- 投资者担心在强劲的就业数据后通胀上升

- 英国的债券市场将受到英国通胀报告的考验。

- 当选总统唐纳德·特朗普的评论可能在下周就职前搅动市场。

英国债券是“煤矿中的金丝雀”吗?英国债券市场的抛售和美国潜在的更高利率使投资者紧张不安。几项关键发布——以及当选总统唐纳德·特朗普的评论——将引发高波动性。

1) 特朗普的关税言论可能影响市场

当选总统唐纳德·特朗普将于1月20日入主白宫,但他的评论已经让市场动荡了数周。截至撰写本文时,特朗普一直关注洛杉矶的火灾,批评当地官员。对于市场来说,他专注于抨击政治对手是一种解脱——他没有谈论经济。

此前,特朗普和他的团队威胁墨西哥和加拿大征收高关税,扰乱了他上任期间签署的贸易协议。现在亚洲巨人报告创纪录的出口,他会转向中国吗?

任何关税或其他措施的威胁都会打击市场并提振美元(USD),而较为平静的语调则会支持股票并压低避险的美元。

特朗普的评论与他团队的评论之间存在差异。他的言论比他们的更有分量。

2) 美国PPI是CPI前的热身

周二,13:30 GMT。美联储(Fed)本应关注劳动力市场而非通胀,但价格再次上涨。银行的鹰派转变是由于价格上涨。现在,工厂门口的价格也很重要,尤其是这些价格在消费者价格之前发布。

11月生产者价格指数(PPI)环比上涨0.4%,而核心PPI上涨更为温和的0.2%。类似的数据预计将在12月报告中出现。较弱的数据将提振股票和黄金,而较高的数据将提振美元。

需要注意的是,PPI和周三的消费者价格指数(CPI)之间只有松散的相关性。因此,PPI的一个方向上的意外并不意味着同月的CPI会跟随其路径。然而,市场将做出强烈反应。

3) 英国CPI受到英国央行和全球市场的密切关注

周三,7:00 GMT。英国债券在没有任何直接触发因素的情况下遭遇抛售。英国财政大臣瑞秋·里夫斯在10月底提交了她的预算,英国央行(BoE)一直稳操胜券。然而,对不可持续债务的担忧打击了英国,并且当前工党政府与由莉兹·特拉斯领导的保守党之间的不利比较已经出现。这可能会蔓延到其他市场。

英国央行可能被迫保持较高的利率以提振下跌的英镑(GBP)并对抗顽固的核心通胀。较高的借贷成本将增加对央行和债券市场的压力。

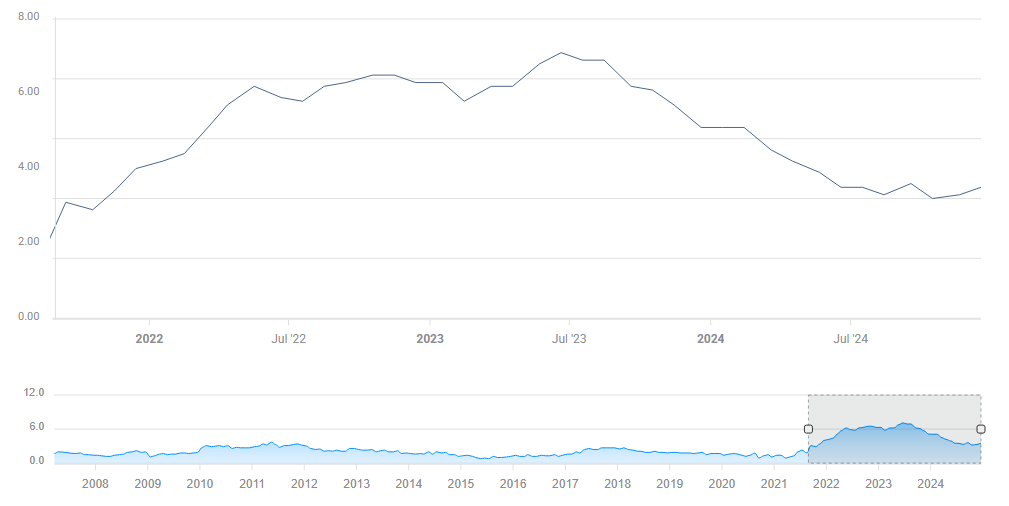

英国核心CPI。来源:FXStreet

英国的消费者价格指数(CPI)报告是对通胀的考验。由于债券市场的脆弱性,反应可能会出乎意料。较低的结果意味着对英国央行和政府的压力较小,从而允许英镑恢复。

较高的CPI读数将意味着更高的利率和对政府的更多压力,打击市场情绪和英镑。英国债券市场的进一步问题可能会蔓延到其他地区,特别是欧元区国家。在这种情况下,欧元可能会与英镑一起下跌。

4) 美国CPI是市场的焦点

周三,13:30 GMT。周二的热身之后,周三迎来了主要事件——美国首次公布消费者通胀数据。总体通胀率同比下降至3%以下,但剔除波动较大的能源和食品的核心价格一直居高不下。

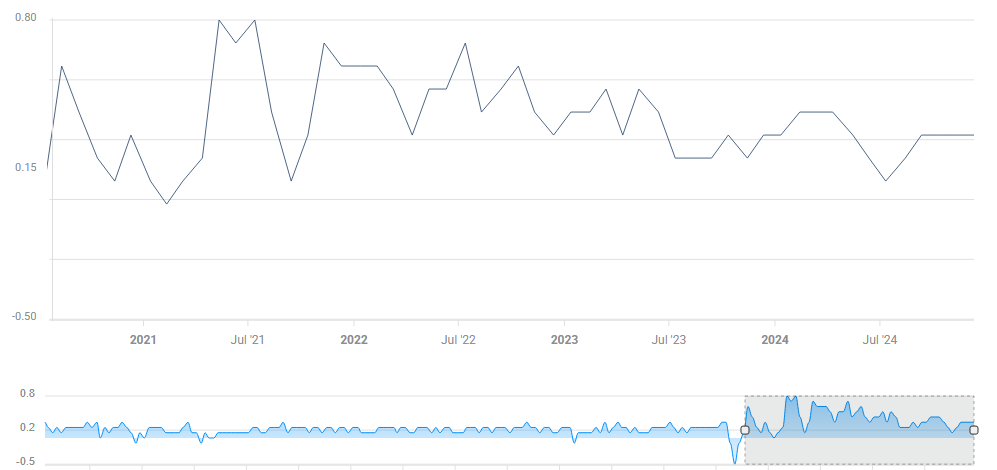

最重要的数字是核心CPI环比,过去四个月上涨了0.3%。0.3%的年化率大约是3.6%,这太高了。理想的核心通胀率是2%,接近这一水平将允许美联储降息。

美国核心CPI环比。来源:FXStreet

这次,预计将出现更温和的0.2%的增长,这样的结果将缓解市场,即使这并不意味着美联储在即将到来的决策中会降息。投资者在周五发布的12月强劲的非农就业报告后仍然紧张不安。

5) 美国零售销售可能带来更多波动

周四,13:30 GMT。当前美国经济增长的“例外主义”源于美国消费者的无情消费。12月的零售销售报告将提供更多关于假日季节消费的细节。

在11月的黑色星期五购物节期间,销售额增长了0.7%,这是一个令人印象深刻的速度。现在预计会有更温和的增长。控制组,也就是“核心中的核心”,也非常重要,之前数据的修正也同样重要。

总体而言,强劲的报告将支持美元并打压黄金和股票——对经济的好消息对股市来说是坏消息。较弱的读数将为股票和黄金提供一些缓解,同时减少美元的热度。

最后的想法

2025年初市场经历了高波动性——随着特朗普即将上任,这种情况将继续,即使当选总统没有发言。