连续多年赢得研究实力冠军的英伦金融,在7月1日发表了2019年下半年交易主题报告,这次报告重大数据分析过去多年的金融市场趋势,针对数据模型发掘出目前重要的交易参考模型,报告更分别探了美国及中国经济正面对的问题,进行了大量的数据整理,并就大量交易焦点作出操作参照,报告内容一如以往地十分宝贵、丰富、精彩。

英伦金融这次宏观分析报告有别于过往,只作内部及客户渠道发放,而因应媒体要求作出媒体公开发布。英伦金融半年度报告自2013年开始,每半年为全球金融市场把脉,连续多年准确拿握交易焦点,包括准测2013年金价崩盘、2014年油价大行情、2015年股灾、2016年美元及美股先机、2017年非美货币暴涨焦点、2018年中港股市危机,今年初,英伦则预言股市在首季度具备大幅反弹潜力,而金价则有机会在本年中旬时间跳升,分析观点及实力获时间考证。此外,今次报告更结合英伦金融今年初与前美联储主席 格林斯潘博士交流合作的观点,针对贸易战、环球金融市场潜在风险及美国政治形态作出深刻的分析,值得所有投资者关注。

英伦金融的半年报告内指出,回顾2017至2019年上半年间的时间,金融市场已由过去受经济、供求及政策主导,变为受人为干预影响为主,以美元为例,2017年一共有19个行情转换点,这些转换点中有12个是受人为干预出现,即约63%是受人为干预,2018年重要行情转换点升至35个,当中人为干预的转换点达25个,即71%是受人为干预,而2019年上半年,重要的转换点已经达19个,当中16个是涉及人为干预,即84%的行情是受人为干预影响,从报告可见,人为干预的参与率是逐步上升,更主导了金融市场的趋势。

而对过去的大数据作出分析,可以发现4个主体现象:1)人为干预主导、2)风险情绪逐步上扬、3)央行态度改变、4)经济下行压力增加。

人为干预因素递加:

• 从2017年开始,人为干预(特朗普)对市场的影响力成为主导市场情绪的重要因素。

• 反全球化、民粹主义、保护主义、反移民等声音在欧美国家逐步增加。

经济复苏乏力:

• 全球,包括中国、美国、欧洲的经济复甦,在2014年至2017年呈现明显的势头,但在2018年下旬,各国经济数据则逐步出现衰退的征兆。

• 创新乏力:2010年至2016年为互联网高速增长阶段,各种新思维结合移动趋势推动社会及文化急速型及融合,并且透过应用技术把碎片整合,使用平台模式大量发掘资源价值,而2017年后创新突破乏力及泡沫化现象趋明明显。而人工智能只能满足于低端应用层面,而5G只推动用户行为改变。在全球人口红利下降及创新乏力的环境下,经济发展力度放缓。

央行态度改变:

• 美联储自2014年开始决定货币政策正常化,并且至2019年初进行逐步加息,但于2019年6月的FOMC会议当中表示为未来减息作准备。

• 欧央行于2017年中对欧洲经济预期乐观,同时预言有提早利率正常化的考量,然而2019年开始,欧洲多项经济数字大幅回软,欧央行在年中会议中表示货币政策维持不变。

避险情绪改变:

• 2014年至2016年,全球复甦势头促使避险情绪大幅下滑,2016年英国脱欧及特朗普当选美国总统,风险情绪急速回升,而2017年至2018年欧洲国家选举,在忧虑欧盟解体、新兴国家经济危机、英国硬脱欧的情况下,风险情绪出现不同时段的急速上扬及下行的情况。

• 2018年至2019年,在美联储持续加息的背景下,美元成为焦点避险及套息工具;然而,随着美联储在2019年6月宣报为减息作准备,美元的套息及避险功能出现改变,黄金重新获得关注。

从研究中,人为干预对金融市场的影响已经占有百份之80以上,而当中,特朗普是人为干预中占比最多的一部份,所以报告亦对特朗普的行为作出了研究。

「特常态」包括:

1. 推行保护政策

2. 干预金融市场

3. 制造美股泡沫

4. 干预外国内政

5. 打压非美经济

6. 打压非美股市

7. 围绕美国选举

在涉及等特朗普的行为中,中美贸易纠纷是最值投资者关注,报告分析指出贸易战借镜过去美日贸易战作参考,很大机会非短时间可以解决,有机会更困绕未来数年,因为贸易平衡的说法并不合理,这点与英伦金融合作的前美联储主席 格林斯潘博士亦有指出,而格林斯潘博士在问及如何解决纠纷时,他很有技巧的说出:「这需要一个开明的领导去解决」,言则,是特朗普出现核心的改变,要不是需要等待新一任另一位美国总统才能解决贸易纠纷。针对贸易纠纷的影响,报告指出可以关注黄金、日圆等避险产品。

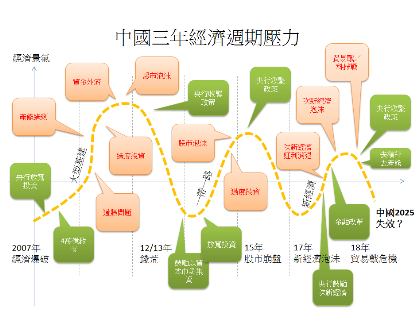

对于中国经济,报告指出即使没有贸易战,中国亦面对产能过剩、产业升级及创新阻力的困绕,而在面对贸易纠纷的压力下,央行更有机会加强监管力度,而人民币更有进一步受压的风险,因此,国内股市的活跃度将进一步被打压的机会较高。面对或紧或松的市场气氛,短时间的周期波幅会增加,但长远下行压力较高。

贸易纠纷对市场影响分析:

面对人为干预及经济压力的情况,传统的投资选择:存款、股票、基金、房产亦会面对一定压力,存款则受人民币贬值及通胀的影响,基金在经济下行周期是比较吃亏,房产则受房控压力,至于股票在长期人为干预及经济下行压力下,风险更是比较高的一类。而面对目前的环境,报告指出外汇及商品的关注度会相对提升,当中日元、黄金、原油等避险产品最值得关注。

指对2019年下半年的交易主题,报告分别从主要焦点及各国焦点出发,主要焦点指出:

至于国家焦点:

本次报告中,由于发掘出人为影响的增加,英伦金融对特朗普作出了深入的研究,帮助投资者去掌握特朗普行为及触发点,对掌握为干预行情有进一步的了解。

首先,借助特朗普过去的事件综合分析,可以得知特朗普在6大情景下,有机会透过自媒体(维特)甚至媒体去影响市场,当中包括:1)压抑负面消息、2)外国访问、3)丑闻、4)出席选举活动、5)打击竞选对手曝光、6)周五及周一效应。

对于特朗普,作为一位地产商背景,运用社交媒体操控市场预期的共和党身份总统,他过去的行为,完全反映是以共和党及个人利益出发,对于共和党的受众遍向保护主意、减税、扩基建、鹰派美国精神、反对社保医疗等意识,获得大部份农民、地产、金融、军工、能源、宗教组别支持,所以特朗普在位间的政策及意向,亦偏向受众的诉求出发,包括:反移民、取消医保、保护政策、减税、军事扩展、扩基建等。

然而,受美国法制的限制,美国总统推行的国内政策,必需要通过参议院及众议院的议论才能实施,但又于党派利益的关系,往往国内政策的推行在参众两院出现大量争议,更甚至流产,这方面会大大损耗美国总统的形象,并有机会减少在竞选连任的机会。因此,特朗普运用对外外交政策不需要通过参众两院的条件,运用对外政策增加个人曝光及强者形象。对于国外外政的强人形象,不可避免是涉及:保护政策、贸易战、经济制裁、军事恐吓等。这些行为亦是利淡非美经济,及利好黄金及日圆等避险工具。

在特朗普为竞逐2020美国总统的宝座下,特朗普需要一个大利他连任的环境,这环境包括:股市稳定、就业良好、低通胀、强人形象、增加个人曝光、影响对手曝光。这解释到特朗普提出的政策主调:减息、美元贬值、压抑油价、强人外交形象、配合选举活动制造新闻话题、避国内议题。而在报告中,更借助大数据模型,找出特朗普对于美元看法的综合现象,特朗普多次在美元在95上方指美元强,而同时在美元接近90位置,发表支持强美元的看法,从而得见,特朗普心目中的美元汇价,介95至92.8为其个人偏好的水平。

从特朗普的主体行为分析,黄金及原油投资是相对值得关注:

交易主题对金融市场的影响分析: